- finansiell leasing eller operationell leasing? Vad är skillnaden? 2020 Uppdatering

- föredrar du att titta på? Här är en kort videoöversikt:

- Vad är ett finansiellt leasingavtal?

- I slutet av leasingavtalet

- ett exempel på finansleasing

- operativt leasingavtal

- Varför välja en typ av leasing över den andra?

- typ och livslängd för tillgången

- redovisning behandling av finans-och operationella leasingavtal

- årliga investeringsbidrag

- sammanfattning

finansiell leasing eller operationell leasing? Vad är skillnaden? 2020 Uppdatering

uppdaterad: April 2020

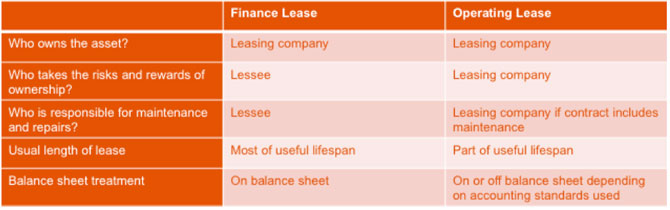

världen av tillgångsfinansiering och leasing är inte alltid så tydlig som den kan vara. Och ett av de frekventa förvirringsområdena vi stöter på är att förstå skillnaden mellan ett finansiellt leasingavtal och ett operativt leasingavtal. Låt oss försöka förklara…

allmänt accepterad redovisningspraxis (både SSAP 21 och IAS 17) definierar ett operativt leasingavtal som ’ett annat leasingavtal än ett finansiellt leasingavtal’. Så vi måste börja med att förstå vad ett finansiellt leasingavtal är.

föredrar du att titta på? Här är en kort videoöversikt:

Vad är ett finansiellt leasingavtal?

ett finansiellt leasingavtal är ett sätt att tillhandahålla finansiering – ett leasingföretag (uthyraren eller ägaren) köper tillgången för användaren (vanligtvis kallad hyresgästen eller hyresgästen) och hyr den till dem under en överenskommen period.

ett finansiellt leasingavtal definieras i redogörelse för Standardredovisningspraxis 21 som ett leasingavtal som överför

”väsentligen alla risker och fördelar med ägande av tillgången till leasetagaren”.

i grund och botten betyder det att leasetagaren befinner sig i en i stort sett liknande position som om de hade köpt tillgången.

leasegivaren tar ut en hyra som belöning för att hyra tillgången till leasetagaren. Leasegivaren behåller ägandet av tillgången men leasetagaren får exklusiv användning av tillgången (förutsatt att den följer villkoren i leasingavtalet).

leasetagaren kommer att göra hyresbetalningar som täcker den ursprungliga kostnaden för tillgången under den första eller primära hyresperioden. Det finns en skyldighet att betala alla dessa hyror, ibland inklusive en ballongbetalning i slutet av kontraktet. När alla dessa har betalats kommer uthyraren att ha återvunnit sin investering i tillgången.

kunden har åtagit sig att betala dessa hyror under denna period och tekniskt sett definieras ett finansiellt leasingavtal som icke-avbokningsbart även om det kan vara möjligt att säga upp tidigt.

I slutet av leasingavtalet

vad som händer i slutet av den primära finansiella leasingperioden kommer att variera och beror på det faktiska avtalet, men följande är möjliga alternativ:

– leasetagaren säljer tillgången till en tredje part, agerar på uppdrag av uthyraren

– tillgången returneras till leasegivaren som ska säljas

– kunden ingår en sekundär leasingperiod

när tillgången säljs kan kunden vara med tanke på en rabatt på hyror som motsvarar majoriteten av försäljningsintäkterna (minus kostnaderna för bortskaffande) som överenskommits i hyresavtalet.

om tillgången behålls går leasingavtalet in i sekundärperioden. Detta kan fortsätta på obestämd tid och kommer att upphöra när leasegivaren och leasetagaren är överens, eller när tillgången säljs.

sekundär hyra kan vara mycket lägre än den primära hyra (en ’pepparkorn’ hyra) eller hyresavtalet kan fortsätta på en månad för månad vid samma hyra.

ett exempel på finansleasing

Finansleasing används ofta för finansiering av fordon, särskilt hårt arbetande kommersiella fordon, där företaget vill ha fördelarna med leasing men inte vill ha ansvaret för att återlämna fordonet till uthyraren i gott skick.

utöver kommersiella fordon kan finansleasing användas för många andra tillgångar, här är ett exempel:

en hälsoklubb letade efter att investera i ny gymutrustning. Det totala belopp som finansierades var 20k med avtalet satt till 60 månatliga betalningar utan insättning. Avgörande var ballongbetalningen inställd på 0, vilket betyder klienten (eller mer sannolikt deras gymanvändare!) är fri att verkligen svettas utrustningen att veta att det inte finns något ansvar vid ingåendet av avtalet. Alternativet efter 60 månader är att sälja de utrustning som behåller medel som gjorts, eller att ange en pepparkorns (sekundär) hyresperiod för en relativt liten mängd.

operativt leasingavtal

i motsats till ett finansleasingavtal överför ett operativt leasingavtal inte väsentligen alla risker och fördelar med ägande till leasetagaren. Det kommer i allmänhet att löpa för mindre än tillgångens fulla ekonomiska livslängd och leasegivaren förväntar sig att tillgången ska ha ETT återförsäljningsvärde vid slutet av leasingperioden – känt som restvärdet.

detta restvärde beräknas i början av leasingavtalet och leasegivaren tar risken att tillgången kommer att uppnå detta restvärde eller inte när kontraktet upphör.

ett operativt leasingavtal finns mer typiskt där tillgångarna har ett restvärde som flygplan, fordon och bygganläggningar och maskiner. Kunden får använda tillgången under den avtalade avtalsperioden i utbyte mot hyresbetalningar. Dessa betalningar täcker inte hela kostnaden för tillgången som är fallet i ett finansiellt leasingavtal.

driftsavtal inkluderar ibland andra tjänster som är inbyggda i avtalet, t.ex. ett fordonsunderhållsavtal.

ägandet av tillgången förblir hos uthyraren och tillgången kommer antingen att returneras i slutet av leasingavtalet, när leasingbolaget antingen kommer att återhyra i ett annat kontrakt eller sälja det för att frigöra restvärdet. Eller leasetagaren kan fortsätta att hyra tillgången till en rättvis marknadshyra som skulle avtalas vid den tiden.

redovisningsföreskrifterna är under översyn, men för närvarande är operativa leasingavtal ett arrangemang utanför balansräkningen och finansiella leasingavtal finns i balansräkningen. För redovisning enligt internationella redovisningsstandarder kommer IFRS16 nu att föra operativt leasingavtal i balansräkningen-Läs mer om IFRS16 här.

en vanlig form av operationell leasing inom fordonssektorn är kontraktuthyrning. Detta är den mest populära metoden för finansiering av företagsfordon och har ökat stadigt.

Varför välja en typ av leasing över den andra?

detta är en komplex fråga, och varje tillgångsinvestering bör övervägas individuellt för att fastställa vilken typ av finansiering som kommer att vara mest fördelaktig för organisationen. Det finns dock två viktiga överväganden; tillgångens typ och livslängd och hur den hyrda tillgången kommer att återspeglas i organisationens konton.

typ och livslängd för tillgången

som nämnts ovan är det viktigaste att komma ihåg att under ett operativt leasingavtal förblir riskerna och fördelarna med att äga tillgången hos uthyraren, under ett finansiellt leasingavtal överförs dessa till stor del till leasetagaren.

i mycket allmänna termer, om tillgången har en relativt kort användbar livslängd inom verksamheten, innan den behöver bytas ut eller uppgraderas, kan ett operativt leasingavtal vara det vanligare valda alternativet. Detta beror på att tillgången sannolikt kommer att behålla en betydande del av sitt värde i slutet av avtalet och därför kommer att locka till sig lägre hyror under leasingperioden. Eftersom uthyraren tar risken när det gäller tillgångens restvärde kommer detta att prissättas till kontraktets totala kostnad.

för tillgångar där det är möjligt att påverka tillståndet vid återlämningsstället till uthyraren och därmed ge större säkerhet åt restvärdesberäkningar, kan denna riskkostnad minskas avsevärt. Tillgångstyper där detta är fallet inkluderar bilar, kommersiella fordon och IT-utrustning.

om tillgången sannolikt kommer att ha en längre livslängd inom verksamheten blir överväganden av dess restvärde mindre kritiska, eftersom detta sannolikt kommer att vara en mycket mindre andel av dess ursprungliga värde. Detta kan innebära att hyresgästen gärna tar denna risk internt snarare än att betala en avgift till uthyraren för den. Här är finansleasing ett mer uppenbart val.

eftersom hyrorna som betalas under ett finansiellt leasingavtal betalar hela eller mest av kapitalet, är det ofta möjligt att ordna en sekundär hyresperiod och behålla användningen av tillgången till en mycket reducerad kostnad.

redovisning behandling av finans-och operationella leasingavtal

behandlingen av de två olika leasingtyperna beror på vilka redovisningsstandarder organisationen följer.

För organisationer som rapporterar till International Financial Reporting Standards (IFRS) innebär införandet av IFRS 16 från och med den 1 januari 2019 att både operativa leasingavtal och finansiella leasingavtal ska återspeglas i bolagets balansräkning och resultaträkning. Före detta behandlades operationella leasingavtal som poster utanför balansräkningen.

de flesta små och medelstora företag rapporterar för närvarande till Storbritanniens allmänt accepterade redovisningsprinciper (UK GAAP). Ändringen av behandlingen av leasingavtal kommer endast att filtrera igenom till företag som tillämpar UK GAAP om de konverterar till IFRS / FRS 101 Reduced Disclosure Framework, snarare än FRS 102. Förväntningen från FRC är att den tidigaste Brittiska antagandet kan vara 2022/23, men det kommer att övervaka och titta på den internationella effekten fram till dess.

för företag som nu måste återspegla operativa leasingavtal i sina konton är effekten följande:balansräkningar-leasetagare måste visa sin rätt att använda tillgången som en tillgång och sin skyldighet att göra leasingbetalningar som en skuld.

för företag som inte påverkas av dessa förändringar kan möjligheten att finansiera tillgångar samtidigt som de hålls utanför balansräkningen vara den avgörande faktorn för att välja mellan operativa och finansiella leasingavtal.

> du kan läsa svar på andra vanliga frågor om tillgångsfinansiering här

årliga investeringsbidrag

många organisationer försöker maximera bolagsskatteförmånerna med att utnyttja sina årliga investeringsbidrag (Aia) vid förvärv av nya tillgångar. Dessa ersättningar ger organisationer omedelbar skattelättnad på 100% av kostnaden för en nyförvärvad tillgång. Sedan den 1 januari 2019 har ersättningen ökat till 1 m per år.

för att kvalificera sig för denna lättnad måste tillgångarna köpas och inte leasas. Det innebär att tillgångar som finansieras genom både operativa och finansiella leasingavtal inte är berättigade till AIAs, men tillgångar som förvärvats med hjälp av finansieringsmetoder som kontraktsköp och hyresköp är.

för att ta reda på mer om årliga investeringsbidrag klicka här.

sammanfattning

klassificeringen av ett leasingavtal som antingen ett finansiellt leasingavtal eller ett operativt leasingavtal baseras på om riskerna och fördelarna med ägande övergår till leasetagaren. Detta kan vara subjektivt och det är viktigt att leasingavtalet granskas noggrant.