Hace unas semanas, escribí sobre el presupuesto de capital y terminé el artículo con una breve discusión sobre el valor agregado económico (EVA).

EVA es una forma de medir si las ganancias de su negocio rinden más que el costo de oportunidad del capital empleado para ganarlas. Es como hacer un presupuesto de capital para todo tu negocio.

Hoy, vamos a profundizar en este concepto. Calcularemos el beneficio económico restando los costos económicos, como el costo de oportunidad, del ingreso neto.

Es importante que los propietarios de negocios vigilen las ganancias económicas de sus negocios. Podría estar ganando miles de dólares cada año en ganancias contables, pero perdiendo aún más efectivo si vendió el negocio o cambió su estructura de capital.

- ¿Qué es el beneficio contable?

- Cómo calcular el beneficio contable

- La fórmula de beneficio contable

- ¿Qué es el beneficio económico?

- Cómo calcular el beneficio económico

- La fórmula de beneficio económico

- beneficio Contable vs beneficio económico: ¿Cuál es la diferencia?

- Costos implícitos vs. explícitos

- Reportado al IRS

- Contabilidad

- Análisis de la estructura de capital

- Contabilice el beneficio económico

¿Qué es el beneficio contable?

El beneficio contable es lo que se obtiene con una declaración de ingresos tradicional. Comienza con los ingresos y luego resta todos los gastos en efectivo del año, más algunos gastos no en efectivo, como la depreciación y la amortización.

El beneficio contable es el número que reporta al IRS. También es el número que las finanzas auditadas mostrarán como ingreso neto. Para la mayoría de las empresas, es el único número de resultados que los propietarios analizan.

Cómo calcular el beneficio contable

El beneficio contable es lo que obtienes cuando imprimes un P& L de tu software de contabilidad. Echemos un vistazo a un ejemplo.

Todd es un negocio de sastrería local. El fundador, Todd, se ha abierto camino hasta la administración de varias ubicaciones y es dueño de todas menos una.

Los Tapers de Todd produjeron income 85,345 de ingresos netos en revenue 1,200,000 de ingresos.

Todd lo hizo bastante bien el año pasado. Generó revenue 1,200,000 de ingresos en sus tiendas y los convirtió en profits 85,345 de ganancias contables después de todos los gastos.

La fórmula de beneficio contable

La fórmula utilizada para encontrar el beneficio contable total es:

Ingresos-Costo de los Bienes Vendidos-Gastos de operación + / – Otros Ingresos / Otros Gastos

Aquí está el cálculo para los Tapers de Todd:

$1,200,000 – $850,000 – $210,200 – $54,455 = $85,345

¿Qué es el beneficio económico?

El beneficio económico es el beneficio contable menos el costo de oportunidad. Una forma de calcular el beneficio económico es con EVA, que se discutió en el artículo de presupuesto de capital vinculado anteriormente.

Con EVA, el costo de oportunidad es la tarifa que se cobra sobre el capital. El capital se compone de pasivos a largo plazo y la cuenta de patrimonio de la empresa. Para calcular el costo de oportunidad, se multiplica la tasa de interés contra la deuda a largo plazo y se suma a la rentabilidad requerida de los inversores de capital.

Vamos a calcularlo de manera un poco diferente para este artículo mirando lo que Todd podría ganar si vendiera el negocio.

Cómo calcular el beneficio económico

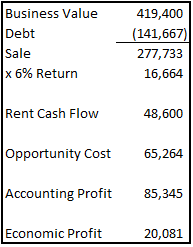

Es innegable que Todd ha tenido éxito en su carrera, y ahora está empezando a pensar en la jubilación. Para decidir si todavía vale la pena dirigir el negocio, quiere ver lo que sus activos generarían en flujo de efectivo si vendiera su negocio. Echa un vistazo al siguiente gráfico y luego repasaremos cada entrada.

El costo de oportunidad de vender Tapers de Todd es de 6 65,264, lo que hace que el beneficio económico sea de 2 20,081.

Todd cree que sería capaz de vender el negocio por 3 veces los beneficios operativos. El año pasado, el beneficio operativo fue de 1 139,800, por lo que el valor del negocio es de 4 419,400.

Él todavía tiene un préstamo con un saldo de capital de $141,667 en uno de los edificios que él tendría que pagar. Tomando en consideración el pago de esa deuda, el valor de la venta a Todd es de 2 277,733.

Todd tiene un sobrino político que trabaja como asesor financiero centrado en acciones de dividendos. Afirma que puede producir un rendimiento estable del 6% si Todd transfiere el dinero de la venta a una cuenta con él. Eso significa que el flujo de efectivo anual esperado que Todd podría lograr a través de la venta es de 1 16,664.

Todd también debe tener en cuenta que el negocio actualmente ocupa cuatro edificios, posee tres y alquila uno. El gasto anual de alquiler que paga por este fue de 1 16,200 en la cuenta de resultados.

Para que sea fácil, asumiremos que Todd podrá volver a alquilar los otros tres al comprador del negocio por tres veces esa cantidad, o 4 48,600 por año.

Esto coloca el costo de oportunidad total de vender el negocio en 6 65,264, que es sustancialmente menor que la ganancia que el negocio obtuvo el año pasado de 8 85,345. Eso significa que el beneficio económico actual del negocio es de 2 20,081.

La fórmula de beneficio económico

La fórmula de beneficio económico es:

Beneficios contables – Costos de oportunidad

Para Todd, esta fórmula se calcula de la siguiente manera:

$93,845 – $16,200 – $48,600 = $28,581

beneficio Contable vs beneficio económico: ¿Cuál es la diferencia?

Veamos tres diferencias clave entre la contabilidad y el beneficio económico.

Costos implícitos vs. explícitos

El beneficio contable resta solo los costos explícitos de los ingresos. Estos son los costos reales de la empresa, como los salarios o el costo de los bienes vendidos. El beneficio económico resta costos explícitos e implícitos.

Ejemplos de costos implícitos para Todd’s Tapers fueron el flujo de efectivo anual de las acciones si vendía el negocio y los pagos anuales de alquiler que ganaría de la propiedad. Las palabras clave para los costes implícitos son » si » y «si».

Reportado al IRS

Puede ser tentador tratar de reportar ganancias económicas al IRS porque siempre será menor que la ganancia contable, pero solo se reporta al IRS la ganancia contable. Otros terceros, como bancos y compañías de seguros, también solo están interesados en contabilizar los beneficios.

El beneficio económico es una medida interna utilizada por los propietarios para asegurarse de que están en una inversión que vale la pena.

Contabilidad

No se puede llevar la contabilidad por costos implícitos. No hay facturas para ingresar para el flujo de efectivo que podría ganar al tomar una decisión comercial diferente.

El beneficio económico es un análisis separado que debe hacerse al final del período. También es totalmente subjetivo. Depende de usted determinar qué tasas de rendimiento podría ganar con otras inversiones y qué otros insumos podrían necesitar aplicarse a la fórmula.

Análisis de la estructura de capital

La estructura de capital es la composición de deuda y capital para un negocio. La estructura de capital de Todd es principalmente de capital, ya que posee tres ubicaciones y solo tiene deuda en una.

Si el análisis de Todd mostró que el negocio tenía un beneficio económico negativo, una forma en que podría aprovechar el costo de oportunidad, mientras mantiene su negocio, sería cambiando la estructura de capital.

Todd refinanciaría cada uno de los edificios para sacar la mayor cantidad de efectivo posible y luego distribuir el efectivo del negocio para usarlo en una inversión diferente.

En este escenario, Todd intercambia parte de su capital en la empresa por deuda y reduce el costo de oportunidad del negocio a cualquiera que sea la tasa de interés de la deuda.

La empresa ahora podría tener un beneficio económico si el beneficio contable fuera suficiente para realizar los pagos de intereses. Todd también puede invertir el dinero que recibe en distribuciones en cualquier oportunidad que tenga que tenga más potencial que el negocio.

Contabilice el beneficio económico

La próxima vez que revise las finanzas trimestrales, tómese un poco de tiempo adicional y calcule su beneficio económico.

Le ayudará no solo a tomar la decisión de vender su negocio, sino también a saber cuándo es inteligente invertir en grandes proyectos nuevos o si debe aprovechar más deuda bancaria a tasas de interés bajas para financiar su negocio mientras se diversifica en algunas acciones de dividendos.