시장 대 장부 비율(M/B)이란 무엇입니까?

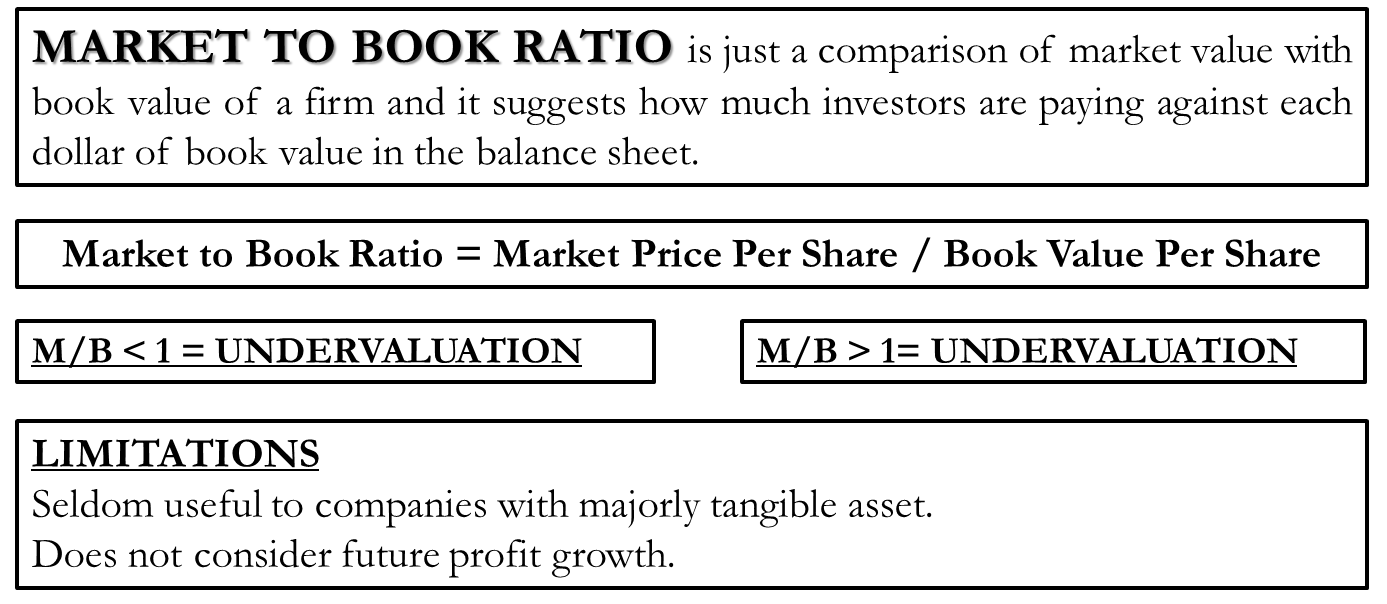

시장 대 장부 비율은 단순히 주어진 회사의 장부 가치와 시장 가치를 비교 한 것입니다. 즉,대차 대조표에서 장부 가액의 각 달러에 대해 투자자가 얼마나 많은 돈을 지불하고 있는지를 제시합니다. 으로도 알려진 가격을 책 값을,이 비율을 설정하려고 시도 간의 관계를 책 값을 표현에 대차 대조표와 실제 시장 가격의 주식이다. 산술적으로,그것은 장부 가치에 대한 시장 가치의 비율입니다.

시장 가치와 장부 가치는 무엇입니까?

시장 가치는 주가에 미결제 주식 수를 곱하여 파생 된 가치입니다. 간단히 말해서 시가 총액이라고 부를 수도 있습니다. 다른 측면에서,장부 가치는 회사의 최신 사용 가능한 대차 대조표에서 파생 된 가치입니다. 그것은 모든 자산을 감가 상각비와 부채를 덜 취함으로써 쉽게 확인할 수있는 회사의 순자산 가치만큼이나 좋습니다.

를 사용하여 계산 공식

시장을 예약 값 비율할 수 있는 단순히 사용하여 계산한 수식은 다음과 같습니다.

시장의 책 비율 공식

시당 가격/예약당 값을 공유

또는

시가 총액/예약

중 하나로 상기 화학식 수 있습을 계산하는 데 사용되는 비율이 있습니다. 첫 번째 수식은 주당 정보를 필요로하는 반면 두 번째 수식은 요소의 총 값을 필요로합니다.

공식에 대한 장부가와 시장 가치를 계산하는 방법은 무엇입니까?

책 값을 계산하기 위한 목적의 파생 이 비율,투자자는 사용할 수 있는 수식은 다음과 같습니다.

Book Value=총 자산 총 부채를 선호하는 주식–무형자산

또는 예약 Value=주주의 주식(대체로,자본 자본금+을 보유하고 흑자)

Market Value=는 시장가격*아니오 뛰어난 주식 주식의.

예

공개적으로 거래되는 주가가 20 달러이고 미결제 주식수가 10 만 개인 회사 X 가 있다고 가정합니다. 회사의 장부가는$1,500,000 입니다.

켓을 예약 값 비율= 20* 1 00 000 / 1,500,000 = 2,000,000/1,500,000 = 1.33

여기에, 시장 광범위한 영역에서의 시장 가치 1.33 배 책 값을 회사 X.

분석&해석

이해하는 것이 중요하고 시장을 예약 값 비율을 때보다 1 1 보다 큰합니다. 간단한 분석은 1 보다 작을 때 저평가를 반영하고 1 보다 작을 때 과대 평가를 반영 할 수 있습니다. 비율에 대한보다 심층적 인 이해와 해석을 아래에서 확인해 보겠습니다.

시장 대 장부 비율이 1 미만

저평가–투자 기회

일반 투자자는 이것을 투자 기회로 볼 것입니다. 이것의 뒤에 기본적인 가정은 대부분의 사업에는 그들의 책 가치에 비교된 더 높은 시장 가치가 있다 이다. 대다수의 경우 가정도 사실이며 그 이유는 간단합니다. 계정의 책은 구매 가격으로 자산을 기록합니다. 비즈니스는 구입하는 자산을 말하는 토지의 조각 또는 건물의 20 년 전이 있어야합니다,많은 더 높은 시장 실현 가능한 값으로 감사에서 부동산 가격입니다. 에 대차 대조표,균형 표시에서 구매 가격,그래서 그 책 값은 아무데도 가까이하여 실제의 공정한 시장 가치 사업이다. 이 외에도 시간이 지남에 따라 비즈니스가 창출 한 무형 자산이 있습니다. 대부분의 기업은 자신의 책에서 그들을 평가하지 않았습니다.

고평가–잘못 책

경우에 우리는 드릴 깊은 1 보다 작은 비율을 의미하는지지 않는 시장도 감지하는 값 책 값입니다. 보다 적게보다는 이상적인 투자 대본에서는,투자자는 회사에 약간 문제를 냄새맡을지도 모른다. 그는 생각할 수 있습니다 자산의 가치를 제공에 대차 대조표 수 실현에서 열린 시장의 경우에는 청산. 아마도 청산의 경우 자산을 매각하면 회사의 장부 가액과 동일한 가치를 실현하지 못할 것입니다. 일반적으로 일부 기술이 쓸모 없게 될 때 발생할 수 있습니다. 기술이 시장에서 더 이상 유용하지 않은 기계는 거의 구매자를 찾지 못할 것입니다. 책에는 그들에게 할당 된 구매 가치가있을 수 있습니다.

켓을 예약율이 1 보다 큰

고평가 책 값은 동

에서 일반적으로,대 M/B1 보다 큰 해석할 수 있으로 고평가 있는 경우에만 책 값은 동적입니다. 이로써,우리는 의미는 책 값을 가르치고 그것의 진정한 공정한 시장 가치의 모든 자산이 포함되어 있는 값에 대한 무형의 자산,etc.

과소평가 책 값을 다만 회계 그

을 사용하지 않는 것이 좋습니다만,이 비율을 판단하는 고평가니다. 다음은 모든 주요 분석에 대한 장부 가치의 신뢰성을 깎아 내리는 이유입니다.

- 장부 가치는 일반적으로 무형 자산의 공정 가치를 무시합니다.

- 책 값은 역사적 가치를 나타냅니다. 위에서 설명한 바와 같이 자산의 현재 공정 가치는 대차 대조표의 잔액과 많이 다를 수 있습니다.

- 실적의 미래 성장 잠재력 또한 장부 가액에서 고려되지 않습니다.

이러한 이유를 감안할 때 장부 가치는 회계 수치로 볼 수 있습니다. 단지 1 보다 큰 시장 대 장부 가치 비율조차도 과대 평가를 의미하지 않을 수 있습니다. 그것은 심지어 사업의 저평가를 의미 할 수도 있습니다. 아마도 장부 가치의 10 배 가치가있을 수 있습니다. 예를 들어,애플은이 비율이 2018 년 10 월 현재 약 9 개 였고 아마존은 약 20 개였다.

어떤 결정을 하기 전에 이에 따라 비율와 비교하는 것이 좋습니다 이 비율의 그것과 다른 업계 동료들. 또한 B/M 비율과 함께 다른 재무 분석 비율을 사용하는 것이 좋습니다.

제한 사항

좋아하는 다른 재정 지표 시장의 책 비율도에서 겪고 있는 일부 제한 사항이 있습니다. 주요 쟁점은 영업권,브랜드 지분,특허 등 회사의 무형 자산을 무시한다는 것입니다. 오늘날의 비즈니스 세계에서는 무형 자산이 실제 가치를 지니고 있다는 것이 잘 받아 들여지고 있습니다. 대차 대조표에 가져 오는 방법과 수단도 있지만 모든 기업이 반드시 이미이 작업을 수행 한 것은 아닙니다. 또한 비즈니스의 장래 실적 성장을 무시합니다.

따라서,이 비율은 드물게 의미있는 곳에 공사는 주요 무형자산 등 소프트웨어나 지식-따라 회사 등등.

사

이 비율은 주로 유용한 기존 및 미래의 투자자 간단하기 때문에,그것은 그들의 관심사에는지 여부를 알아 회사는 아래하거나 평가. 그것에 가장 적합한 회사를 평가 분야에서의 보험,금융,부동산 투자 신탁 등입니다.

가격을 책 비

가격을 책 비율은 또 다른 이름을 시장에 대한 책 비율이 있습니다. 그들의 공식,분석 또는 해석의 관점에서 비율 사이에는 차이가 없습니다.12