Bob Ciuraによって2021年1月21日に更新されました

投資の世界では、ボラティリティが重要です。 投資家は、より広範な市場の低迷があり、他の人よりも揮発性のある個々の株式が価格の巨大なスイングを経験するたびに、このことを思い出します。

ボラティリティはリスクの代理です。 ベンチマークに対するセキュリティまたはポートフォリオのボラティリティはベータと呼ばれます。

要するに、ベータは、s&P500によって測定されるように、通常、より広範な市場であるベンチマークに対するセキュリティまたはポー

ここでは、株式のベータを読む方法です:

- 1.0のベータは、株式がSと同じように移動することを意味します&P500

- 2.0のベータは、株式がsの倍に移動することを意味します&P500

- 0.0のベータは、株式がsの倍に移動することを意味します&P500

- 0.0のベータは、株式がsの倍に移動することを意味します&P500

- 0.0のベータは、株式がsの倍に移動することを意味します株式の動きは、s&p500

- -1のベータと相関しません。0は、株式がSの正反対に動くことを意味します&P500

興味深いことに、低ベータ株は歴史的に市場を上回っています…しかし、それ

あなたは以下の100最低ベータ株のスプレッドシートをダウンロードすることができます(価格対利益率や配当利回りのような重要な財務指標と一緒に):

この記事では、低ベータ株がアウトパフォームする傾向がある理由を、より徹底的にベータ版を議論し、確実な分析研究データベース内の5最低ベータ株の議論を提供します。 以下の目次は、簡単なナビゲーションを可能にします。

目次

- 低ベータ業績の証拠

- ベータを計算する方法

- ベータ&資本資産価格モデル(CAPM)

- 5最低ベータ株の分析

- 最終的な考え

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

低ベータ業績の証拠

ベータは、特に市場の低迷時の投資家の全体的な価格リスクレベルを理解するのに役立ちます。 ベータ値が低いほど、株式やポートフォリオがベンチマークに対して示すべきボラティリティは低くなります。 ドローダウンはベンチマークに対して比較的制限されるべきであるため、これは明らかな理由、特に退職に近い、またはすでに退職している理由のため

重要なのは、低または高ベータは、単にセキュリティが作る動きの大きさを測定します。 確かに、証券は低ベータであり、依然として長期的な下降トレンドに巻き込まれる可能性があるため、これは単にポートフォリオを構築する際に投資家が

従来の知恵は、より低いベータ株が上昇傾向の間により広範な市場をアンダーパフォームし、投資家に低リスクと引き換えに低い将来のリターンを提供し、下降傾向の間にアウトパフォームする必要があることを示唆しているでしょう。しかし、歴史はそれが単にそうではないことを示唆しています。

しかし、歴史はそれを示唆しています。 実際、ハーバード-ビジネス-スクールのこの論文は、低ベータ株が時間の経過とともにより広範な市場を下回っていないだけでなく、すべての市場状況を含めて、実際には優れていることを示唆しています。

米国のベータスコアの最低30%を持つ株式は、ベータスコアの最高30%を持つ株式に対してピットインされた長期的な研究は、低ベータ株式は、毎年数パーセントポ時間が経つにつれて、この種の優れた業績は、快適な退職と仕事を続ける必要があることの違いを意味する可能性があります。

低ベータ株は万能薬ではありませんが、時間の経過とともに、そしてリスクが低いという優れた業績のケースは非常に魅力的です。

ベータを計算する方法

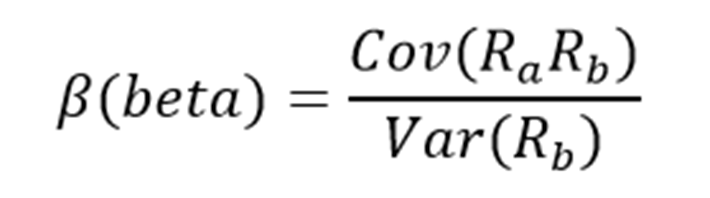

セキュリティのベータを計算する式はかなり簡単です。 数値として表される結果は、ベンチマークと一緒に移動するセキュリティの傾向を示しています。

たとえば、ベータ値が1.0の場合、問題のセキュリティはベンチマークでロックステップで移動する必要があります。 2のベータ版。0は、セキュリティ内の移動がベンチマークと同じ方向の大きさで倍になることを意味し、負のベータは、セキュリティとベンチマーク内の移動が反対方向に移動する傾向があるか、負の相関があることを意味します。

言い換えれば、負の相関証券は、市場全体が下落したときに上昇すると予想され、その逆もあります。 ベータの小さな値(1.0未満のもの)は、ベンチマークと同じ方向に移動する株式を示しますが、相対的な変化は小さくなります。

ここでは、式を見ています:

分子は問題の資産と市場の共分散であり、分母は市場の分散です。 これらの複雑な響きの変数は、実際には計算するのがそれほど難しくありません-特にExcelでは。

さらに、ベータは、問題のセキュリティと市場の相関係数として、セキュリティの標準偏差を市場の標準偏差で割ったものとして計算することもで

最後に、資本資産価格モデルの式を操作することにより、ベータを計算するための大幅に単純化された方法があります(この記事の後半でベータと資本ここでは、ベータを計算する必要がありますデータの例です。

:

- リスクフリーレート(通常は少なくとも二年間の国債)

- ある期間にわたる資産の収益率(通常は一年から五年)

- 資産と同じ期間にわたるベンチマークの収益率

ベータの計算を行うためにこれらの変数を使用する方法を示すために、我々は2%のリスクフリーレート、7%の当社の株式の収益率と8%のベンチマークの収益率を想定しています。

まず、問題のセキュリティとベンチマークの両方からリスクフリーリターンを差し引くことから始めます。 この場合、リスクフリーレートの収益率ネットの私たちの資産のレートは次のようになります5% (7% – 2%). ベンチマークのための同じ計算は得られます6% (8% – 2%).

これらの2つの数値–それぞれ5%と6%–は、ベータ式の分子と分母です。

ベータ式の分子と分母です。

ベータ式の分子と分母です。

5を6で割った値は0.83になり、それがこの仮想的なセキュリティのベータです。 平均して、このベータ値を持つ資産は、ベンチマークと同じくらい揮発性の83%になると予想しています。

別の方法で考えると、この資産はベンチマークよりも約17%揮発性が低く、期待収益率は同じ方向に相関しているはずです。

Beta&Capital Asset Pricing Model(CAPM)

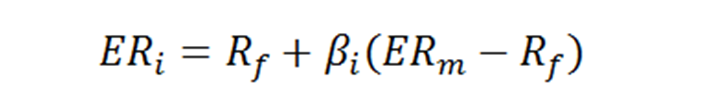

Capital Asset Pricing Model(CAPM)は、ベータ計算を利用して、特定の資産に期待されるリスク調整後収益を考慮する一般的な投資式です。

ベータはCAPMの不可欠な要素であり、それがなければ、リスクの高い有価証券は、計算でリスクが考慮されないため、将来の投資家にとってより有利に

CAPM式は次のとおりです。

変数は次のように定義されています。

:

- ERi=投資の期待リターン

- Rf=リスクフリーレート

- σ i=投資のベータ

- ERm=市場の期待リターン

リスクフリーレートはベータ式と同じですが、すでに計算したベータベータは単にCAPM式に配置されます。 市場(またはベンチマーク)の期待リターンは、ベータ式からもある市場リスクプレミアム、と括弧内に配置されます。 これは、予想されるベンチマークのリターンからリスクフリーレートを差し引いたものです。

この例を続けるために、CAPMが実際にどのように動作するかは次のとおりです:

ER

ER= 2% + 0.83(8% – 2%)

この場合、私たちのセキュリティは6.98%の期待リターンに対して8%の期待ベンチマークリターンを持っています。 問題のセキュリティは1未満のベータ版のおかげで市場よりもボラティリティが低いはずなので、投資家の目標に応じて大丈夫かもしれません。 CAPMは確かに完璧ではありませんが、計算するのは比較的簡単で、投資家に2つの投資選択肢を比較する手段を提供します。

今、私たちは投資家に低いベータスコアを提供するだけでなく、魅力的な将来のリターンも提供する五つの株式を見てみましょう。

5つの最低ベータ株の分析

次の5つの株式は、最低から最高への昇順で、最低(ただし正)ベータ値を持っています。 我々はまだより広範な市場と正の相関がある株式を探しているので、我々は0以上のベータに焦点を当てました:

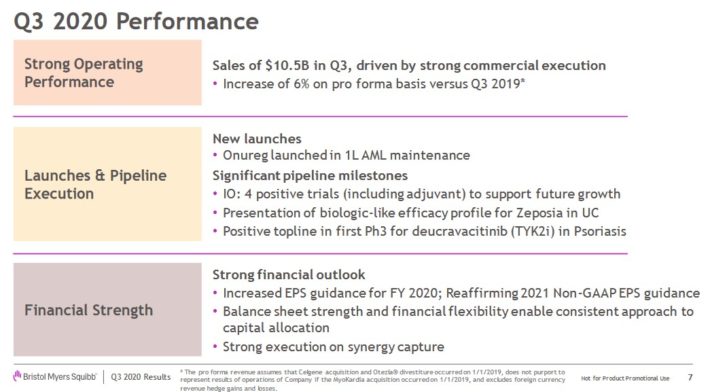

Bristol-Myers Squibb(BMY)

Bristol-Myers Squibbは1989年にBristol-MyersとSquibbが合併したときに作成されましたが、Bristol-Myersは1887年に戻って企業の始まりをトレースすることができます。 今日、心血管および抗癌治療薬のこの大手製薬会社は、約annual42億の年間売上高を持っています。

2020年第3四半期、BMYの調整後1株当たり利益は前年同期比39%増加しました。 売上高は、主にCelgeneの買収の結果、76%を急騰しました。 プロフォーマの収益は6%増加し、有機的な成長も示しています。

出典:投資家のプレゼンテーション

BMYは前向きな成長の可能性を秘めています。 Celgeneの買収は即時の触媒であるだけでなく、同社の強力な医薬品パイプラインは、将来の成長に燃料を供給します。 血栓を予防するEliquisは、米国での需要が高いままであるため、前四半期に9%の売上高を増加させました。 これとは別に、関節リウマチを治療するOrenciaの売上高は8%増加しました。BMYの5年間のベータスコアは0.63です。

BMYの5年間のベータスコアは0.63です。

BMYの

Bristol-Myers Squibbに関するSure Analysis Research Databaseレポートを見るにはここをクリックしてください。

コストコ卸売(コスト)

コストコは、約800の倉庫を運営する多様な倉庫小売業者であり、年間売上高は約170億ドルです。 コストコは、2020年12月10日に第1四半期の決算を報告し、業績は再び上下の行の両方で期待をはるかに上回りました。 総売上高は、倉庫での非常に強い需要と会員収入の増加によって再び牽引され、前年同期比17%近く増加した43.2億ドルでした。

調整された同等の売上高は、連結会社の前年比17%増となり、同社の地理的セグメントのすべてが少なくとも16.8%の同等の売上高の利益を報告しました。 さらに、コストコのかつての小規模な電子商取引事業は、コストコがデジタル機能を追加し続けているため、昨年の同期間から86%の成長を見ました。

当期純利益はdiluted1.17億、または希薄化後の一株当たり2 2.62になりました。 これらは、前年同期の希薄化後の1株当たり8億4,400万ドルと1株当たり1.90ドルから増加しました。 同社は、一株当たり33セントに達した第1四半期にtax145百万の税務上の利益を見ました。.コストコは5年間のベータスコア0.60です。

コストコは5年間のベータスコア0.60です。

コストコは

コストコの確かな分析研究データベースレポートを見るにはここをクリックしてください。H3>

Becton,Dickinson&Company(BDX)

Becton,Dickinson&Companyは医薬品業界のグローバルリーダーです。 同社は1897年に設立され、190カ国に約50,000人の従業員を抱えています。 ベクトン、ディキンソン&会社は配当貴族の排他的なリストにあります。 全65件を表示しています。BDは近年、買収の面で非常に活発になっています。

BDは、買収の面で非常に活発になっています。 BDは2017年末にC.R.Bardの240億ドルの購入を完了しました。 Bardの買収後、BDは現在3つのセグメントで構成されています。 医療部門で販売されている製品には、薬物送達システム用の針、および外科用ブレードが含まれています。 ライフサイエンス部門では、診断標本の収集と輸送のための製品を提供しています。 介入セグメントには、Bardによって生産された製品のいくつかが含まれています。2020年11月5日、BDXは2020年度第4四半期の業績を発表しました。 売上高は4.4%増の48億ドル、予想よりも300万ドル優れています。 2.79ドルの調整後一株当たり利益は、前年から15.7%減少したが、estimates0.25は推定値を上回った。 会計年度の売上高は1%減の171億ドルとなりました。 Adjusted10.19の調整されたEPSは、前年よりも12.8%低かったが、同社のガイダンスの中間点を上回る0 0.29でした。BDXの5年間のベータ値は0.57です。

BDXに関するSure Analysis Research Databaseレポートを見るにはここをクリックしてください。

ウォルマート株式会社 (WMT)

ウォルマートは、サム-ウォルトンが最初のディスカウントストアをオープンした1945年にそのルーツをたどります。 その後、同社は世界最大の小売業者に成長し、毎週約300万人の顧客にサービスを提供しています。 収益は今年$500億を超えることになります。

関連:6つの主要な食料品店の株式の確かな配当の分析については、ここをクリックしてください。

ウォルマートは17日、2020年の第三四半期の業績を報告し、結果は再びトップとボトムラインの期待を上回りました。 同社は、異なる消費者のステープルと裁量のカテゴリの様々な強さは、前年比135%増の5.2億ドルの総収入につながったと述べました。

通貨の変更を除くと、総収益は6.1%高くなっていたでしょう。 ウォルマートブランドの米国の同等の売上高は、幅広いベースの強さで前年同期比6.4%増加しました。 米国のウォルマートのデジタル売上高は前年比79%増となり、5.7%の6.4%の売上高増加の第3四半期を担当しました。

営業利益は58億ドルで、前年同期比22.5%増となりました。 調整後一株当たり利益はup1.34からup1でした。16年前の期間に。ウォルマートは5年間のベータ値0.52を持っています。

ウォルマートは0.52のベータ値を持っています。

ウォルマートに関する私たちの確かな分析研究データベースレポートを見るにはここをクリッ

Gilead Sciences(GILD)

Gilead Sciencesは、抗ウイルス薬や治療法に明確な焦点を当てて動作するバイオテクノロジー会社です。 その主な製品には、HIV、B型肝炎、C型肝炎(HBV/HCV)の治療法が含まれますが、Gileadは腫瘍学などの他の分野にも進出しています。 Gileadは、時価総額が800億ドルを超える大型株です。

同社は、コロナウイルスのパンデミックのために世界経済が非常に弱いことを考えると、2020年を開始するために比較的好調に推移しました。 Gilead Sciencesは10月28日に第3四半期の決算を報告しました。 同社は四半期中にanalyst6.6億の売上高を生み出し、これはアナリストのコンセンサス推定値を上回っていました。 同社のトップラインは、前年同期と比較して17%増加しました。 GileadのC型肝炎フランチャイズは、この適応症のための患者プールの減少のために縮小し続けました。

Gileadの他の事業は好調を示しましたが、最も意味のある成長の原動力はgileadのCOVID therapy Vecluvy(remdesivir)であり、四半期中に870百万ドルの収益を生み出しました。 Gileadの販売量の面で最大の医薬品であるBictarvyは、四半期中に50%増加しましたが、それはBictarvyに置き換えられた他のHIV療法の減少によって相殺されました。 Gileadは、コンセンサス推定値を上回っていた第三四半期にshare2.11の一株当たり利益を生成しました。Gileadは5年のベータ値が0.49です。

Gileadに関するSure Analysis Research Databaseレポートを見るにはここをクリックしてください。

最終的な考え

投資家は、将来の投資から選択する際にリスクを考慮する必要があります。 結局のところ、二つの有価証券は、期待されるリターンの面でそうでなければ類似しているが、一つははるかに低いベータ版を提供しています場合、投資家は、

ベータ版を使用すると、投資家は、より広範な市場よりも多くのボラティリティを生成し、どの証券は、このようなここに記載されているものとして、ポー

私たちが見てきた五つの株式は、低ベータスコアを提供するだけでなく、彼らはまた、魅力的な配当利回りを提供しています。 これらのような基準を使用して投資家に購入可能な株式の膨大な数をふるいにかけることは、投資家が自分のニーズに合わせて最高の株式を見つ