päivitetty 21.1.2021 Bob Ciura

sijoittamisen maailmassa volatiliteetilla on väliä. Sijoittajia muistutetaan tästä joka kerta, kun laajemmilla markkinoilla on laskusuhdanne ja yksittäiset osakkeet, jotka ovat muita epävakaampia, kokevat valtavia hintojen heilahteluja.

volatiliteetti on riskin esikuva; volatiliteetti tarkoittaa yleensä riskialttiimpaa salkkua. Arvopaperin tai salkun volatiliteettia vertailuarvoon nähden kutsutaan beetaksi.

lyhyesti sanottuna Beta mitataan kaavalla, joka laskee arvopaperin tai salkun hintariskin suhteessa vertailuarvoon, joka on tyypillisesti laajempi markkina mitattuna S&P 500.

näin luetaan kantojen betoja:

- 1,0: n beeta tarkoittaa, että kanta liikkuu tasan s&P 500

- 2,0: n beeta tarkoittaa, että kanta liikkuu kaksi kertaa niin paljon kuin S&P 500

- a beta 0,0 tarkoittaa, että kantasiirrot eivät korreloi s&p 500

- a beta-1.0 tarkoittaa, että osake liikkuu täsmälleen vastapäätä s&P 500

mielenkiintoista, matalat beetakannat ovat historiallisesti päihittäneet markkinat… mutta siitä lisää myöhemmin.

voit ladata taulukon 100 alimmasta beta-osakkeista (sekä tärkeistä taloudellisista mittareista, kuten hinta-tuottosuhteista ja osinkotuotoista) alta:

tässä artikkelissa käsitellään tarkemmin, miksi matalat beeta-osakkeet yleensä päihittävät, ja annetaan keskustelu 5 alimmasta beeta-osakkeista Sure Analysis-Tutkimustietokannassa. Alla oleva sisällysluettelo mahdollistaa helpon navigoinnin.

- Sisällysluettelo

- todisteet alhaisesta Beta-ylivertaisuudesta

- Miten lasketaan Beta

- Beta & Capital Asset Pricing Model (CAPM)

- analyysi 5 alimmasta beeta-kannasta

- Bristol-Myers Squibb (BMY)

- Costcon tukkukauppa (COST)

- Becton, Dickinson & Company (BDX)

- Walmart Inc. (WMT)

- Gilead Sciences (GILD)

- lopulliset ajatukset

Sisällysluettelo

- todisteet alhaisesta Beta-ylivertaisuudesta

- kuinka laskea Beta

- Beta & Capital Asset Pricing Model (CAPM)

- analyysi 5 alimmasta Beta-varastosta

todisteet alhaisesta Beta-ylivertaisuudesta

beta auttaa ymmärtämään sijoittajien yleistä hintariskitasoa erityisesti markkinoiden laskusuhdanteiden aikana. Mitä pienempi beeta-arvo on, sitä vähemmän volatiliteettia osakkeella tai salkulla pitäisi olla vertailuarvoon nähden. Tästä on hyötyä sijoittajille ilmeisistä syistä, erityisesti niille, jotka ovat lähellä eläkeikää tai jo eläkkeellä, koska nostojen olisi oltava suhteellisen vähäisiä suhteessa vertailuarvoon.

tärkeää on, että matala tai korkea beeta mittaa vain tietoturvan liikkeiden kokoa; se ei välttämättä tarkoita, että tietoturvan hinta pysyy lähes vakiona. Itse asiassa arvopaperit voivat olla alhaisia Beta-arvoja ja silti jäädä kiinni pitkän aikavälin laskusuuntauksista, joten tämä on vain yksi työkalu lisää, jota sijoittajat voivat käyttää salkkua rakentaessaan.

perinteinen viisaus viittaisi siihen, että pienempien Beetavarastojen pitäisi alisuorittaa laajemmilla markkinoilla noususuhdanteen aikana ja olla parempi laskusuhdanteen aikana, mikä tarjoaisi sijoittajille pienemmän mahdollisen tuoton vastineeksi Pienemmästä riskistä.

historia kuitenkin viittaisi siihen, että näin ei yksinkertaisesti ole. Itse asiassa tämä Harvard Business Schoolin paperi viittaa siihen, että sen lisäksi, että alhaiset Beetakannat eivät alisuorita laajemmilla markkinoilla ajan mittaan – mukaan lukien kaikki markkinaolosuhteet – ne todella päihittävät.

pitkäaikainen tutkimus, jossa varastot, joiden Beta-pisteytys oli alhaisin 30% Yhdysvalloissa, olivat vastakkain niiden kantojen kanssa, joiden beeta-pisteytys oli korkein 30%, osoitti, että alhaiset Beetavarastot olivat useita prosenttiyksiköitä parempia vuosittain.

ajan myötä tämänkaltainen suoriutuminen voi merkitä eroa mukavan eläkeiän ja työnteon jatkamisen välillä. Vaikka matalat Beetakannat eivät ole ihmelääke, niiden ylivoima ajan mittaan – ja pienemmällä riskillä – on varsin vakuuttavaa.

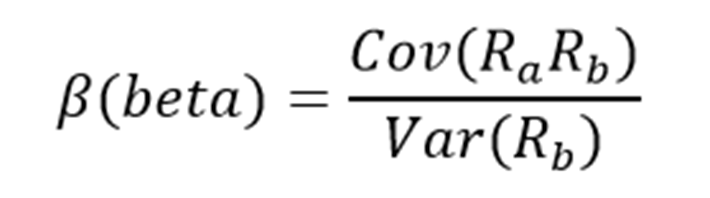

Miten lasketaan Beta

kaava tietoturvan beetan laskemiseksi on melko suoraviivainen. Lukuna ilmaistu tulos osoittaa arvopaperin taipumuksen liikkua vertailuarvon mukana.

esimerkiksi beeta-arvo 1,0 tarkoittaa, että kyseessä olevan arvopaperin pitäisi liikkua lockstep-tahdissa vertailuarvon kanssa. Beta 2.0 tarkoittaa, että arvopaperissa tapahtuvien siirtojen olisi oltava kaksi kertaa niin suuria kuin vertailuarvossa ja samaan suuntaan, kun taas negatiivinen beeta-arvo tarkoittaa, että arvopaperin ja vertailuarvon liikkeillä on taipumus liikkua vastakkaisiin suuntiin tai ne korreloivat negatiivisesti.

toisin sanoen negatiivisesti korreloivien arvopapereiden odotetaan nousevan, kun kokonaismarkkinat laskevat, tai päinvastoin. Pieni Beta-arvo (jotain vähemmän kuin 1,0) tarkoittaa kantaa, joka liikkuu samaan suuntaan kuin vertailuarvo, mutta pienemmillä suhteellisilla muutoksilla.

tässä on katsaus kaavaan:

osoittaja on kyseisen hyödykkeen kovarianssi markkinoiden kanssa, kun taas nimittäjä on markkinoiden varianssi. Nämä monimutkaisilta kuulostavat muuttujat eivät ole itse asiassa niin vaikeita laskea-varsinkaan Excelissä.

lisäksi Beta voidaan laskea myös kyseisen arvopaperin ja markkinoiden korrelaatiokertoimena kerrottuna arvopaperin keskihajonnalla jaettuna markkinoiden keskihajonnalla.

lopuksi on olemassa huomattavasti yksinkertaistettu tapa laskea Beta manipuloimalla capital asset pricing model-kaavaa (lisää Beta ja capital asset pricing model myöhemmin tässä artikkelissa).

tässä on esimerkki tiedoista, joita tarvitset Betan laskemiseen:

- riskitön korko (yleensä rahastot vähintään kaksi vuotta)

- oman varallisuuden tuottoaste tiettynä ajanjaksona (tyypillisesti yhdestä vuodesta viiteen vuoteen)

- vertailuarvosi tuottoaste samalla ajanjaksolla kuin omaisuuserän

osoittaaksemme, miten näitä muuttujia käytetään Beta-arvon laskemiseen, oletamme riskittömäksi koroksi 2%, osakkeemme tuottoasteeksi 7% ja vertailuarvon tuottoasteeksi 8%.

aluksi vähennetään riskitön tuottoaste sekä kyseisestä arvopaperista että vertailuarvosta. Tässä tapauksessa omaisuuserämme tuottoaste ilman riskitöntä korkoa olisi 5% (7% – 2%). Sama vertailuarvon laskelma tuottaisi 6% (8% – 2%).

nämä kaksi lukua – 5% ja 6% – ovat Beetakaavan osoittaja ja nimittäjä. Viisi jaettuna kuudella antaa arvon 0,83, ja se on tämän hypoteettisen turvallisuuden Beta. Tämän Beta-arvon pitäisi olla 83% yhtä epävakaa kuin vertailuarvo.

toisella tavalla tarkasteltuna tämän omaisuuserän volatiilin pitäisi olla noin 17 prosenttia vähemmän kuin vertailuarvon, mutta sen odotetut tuotot korreloivat edelleen samaan suuntaan.

Beta & Capital Asset Pricing Model (CAPM)

Capital Asset Pricing Model (CAPM)

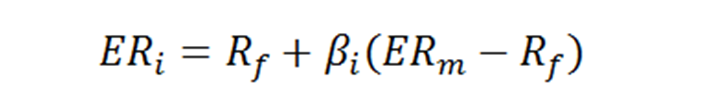

Capital Asset Pricing Model eli CAPM on yleinen sijoituskaava, jossa käytetään Beta-laskentaa rahan aika-arvon sekä tietylle omaisuuserälle odotetun riskikorjatun tuoton huomioon ottamiseksi.

Beta on CAPM: n olennainen osa, koska ilman sitä riskipitoisemmat arvopaperit vaikuttaisivat suotuisammilta mahdollisille sijoittajille, koska niiden riskiä ei otettaisi huomioon laskelmassa.

CAPMIN kaava on seuraava:

muuttujat määritellään seuraavasti:

- ERi = sijoituksen odotettu tuotto

- RF = riskitön korko

- ßi = sijoituksen beeta

- ERM = markkinatuotto

riskitön korko on sama kuin Beetakaavassa, kun taas jo laskemasi beeta sijoitetaan yksinkertaisesti CAPM-kaavaan. Markkinoiden odotettu tuotto (tai vertailuarvo) merkitään sulkeisiin Markkinariskipreemiolla, joka on myös Beta-kaavasta. Tämä on odotettu viitearvon tuotto vähennettynä riskittömällä korolla.

jatkaakseni esimerkkiämme, tässä on miten CAPM itse asiassa toimii:

ER = 2% + 0.83(8% – 2%)

tässä tapauksessa arvopaperimme tuotto-odotus on 6,98% verrattuna odotettuun 8 prosentin viitetuottoon. Tämä voi olla ok riippuen sijoittajan tavoitteista, koska kyseisen arvopaperin pitäisi kokea vähemmän volatiliteettia kuin markkinoilla, koska sen beeta-arvo on alle 1. Vaikka CAPM ei todellakaan ole täydellinen, se on suhteellisen helppo laskea ja antaa sijoittajille keinon vertailla kahta sijoitusvaihtoehtoa.

nyt katsotaan viittä osaketta, jotka eivät tarjoa sijoittajille vain alhaisia Beta-pistemääriä, vaan myös houkuttelevia mahdollisia tuottoja.

analyysi 5 alimmasta beeta-kannasta

seuraavilla 5 kannalla on alimmat (mutta positiiviset) beeta-arvot nousevassa järjestyksessä alimmasta korkeimpaan. Keskityimme Betoihin, jotka ovat yli 0, koska etsimme edelleen osakkeita, jotka korreloivat positiivisesti laajempien markkinoiden kanssa.:

Bristol-Myers Squibb (BMY)

Bristol-Myers Squibb syntyi, kun Bristol-Myers ja Squibb yhdistyivät vuonna 1989, mutta Bristol-Myers voi jäljittää yhtiön alkutaipaleen vuoteen 1887. Nykyään tämä johtava lääkevalmistaja sydän-ja syöpälääkkeiden on vuositulot noin 42 miljardia dollaria.

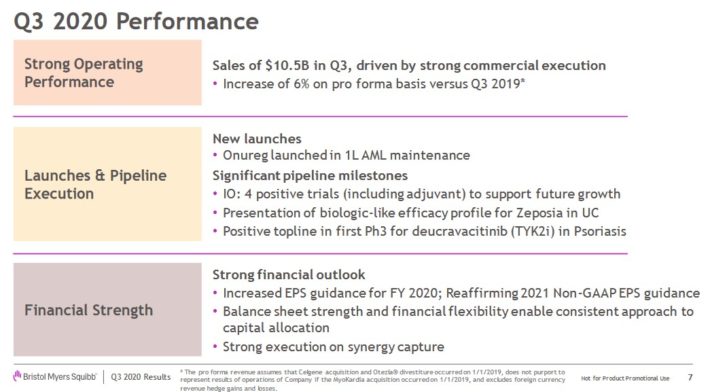

vuoden 2020 kolmannella neljänneksellä BMY: n oikaistu osakekohtainen tulos kasvoi 39 prosenttia vuoden takaisesta vastaavasta neljänneksestä. Liikevaihto kasvoi huimat 76%, pitkälti Celgenen yrityskaupan tuloksena. Pro forma-liikevaihto kasvoi 6%, mikä viittaa myös orgaaniseen kasvuun.

lähde: sijoittajien esitys

BMY: llä on positiivinen kasvupotentiaali eteenpäin. Celgenen hankinta ei ole vain välitön katalysaattori, vaan yhtiön vahva lääkeputki ruokkii sen tulevaa kasvua. Veritulppia ehkäisevän eliquisin myynti kasvoi viime vuosineljänneksellä 9 prosenttia kysynnän pysyessä Yhdysvalloissa korkeana. Erikseen nivelreumaa hoitavan Orencian liikevaihto kasvoi 8 prosenttia.

BMY: N 5 vuoden Beta-pistemäärä on 0, 63.

Klikkaa tästä nähdäksesi Sure Analysis Research Database report on Bristol-Myers Squibb.

Costcon tukkukauppa (COST)

Costco on monipuolinen varastomyyjä, jolla on noin 800 varastoa, jotka yhdessä tuottavat noin 170 miljardin dollarin vuotuisen myynnin. Costco raportoi julkisen talouden ensimmäisen neljänneksen tuloksen 10. joulukuuta 2020, ja tulokset ovat jälleen selvästi edellä odotuksia sekä ylä-että alarajoilla. Kokonaistulot kasvoivat lähes 17% yli vuoden $43.2 miljardia, ajoi jälleen erittäin vahva kysyntä sen varastoissa, sekä kasvava jäsentulot.

oikaistu vertailukelpoinen myynti kasvoi konserniyhtiön osalta 17% edellisvuodesta, ja yhtiön kaikki kolme maantieteellistä segmenttiä raportoivat vertailukelpoisista myyntivoitoista vähintään 16,8%. Lisäksi Costcon aiemmin pieni verkkokauppaliiketoiminta kasvoi 86 prosenttia viime vuoden vastaavasta ajanjaksosta Costcon lisätessä digitaalisia valmiuksia.

nettotulos oli 1,17 miljardia dollaria eli 2,62 dollaria laimennettua osaketta kohden. Ne nousivat vuodentakaisesta 844 miljoonasta dollarista ja 1,90 dollarista laimennettua osaketta kohti. Yhtiö näki Q1: ssä 145 miljoonan dollarin verohyödyn, joka oli 33 senttiä osakkeelta..

Costcon 5 vuoden Beta-pisteet ovat 0,60.

Klikkaa tästä nähdäksesi Sure Analysis Research Database report on Costco.

Becton, Dickinson & Company (BDX)

Becton, Dickinson & yritys on maailman johtava lääkintätarvikealalla. Yritys on perustettu vuonna 1897 ja sillä on lähes 50 000 työntekijää 190 maassa. Becton, Dickinson & yhtiö on osinkoaristokraattien eksklusiivisella listalla. Näet kaikki 65 osinko-Aristokraattia täältä.

BD on ollut viime vuosina hyvin aktiivinen yritysostorintamalla. BD sai päätökseen 24 miljardin dollarin arvoisen C. R. Bardin oston vuoden 2017 lopussa. Bard-yrityskaupan jälkeen BD koostuu nyt kolmesta segmentistä. Lääkintäosaston myymiä tuotteita ovat muun muassa lääkkeiden annostelujärjestelmiin tarkoitetut neulat ja kirurgiset terät. Biotieteiden osasto tarjoaa tuotteita diagnostisten näytteiden keräämiseen ja kuljettamiseen. Interventiosegmenttiin kuuluu useita Bard: n tuottamia tuotteita.

BDX julkaisi 11/5/2020 julkisen talouden vuoden 2020 neljännen neljänneksen tuloslaskelman. Liikevaihto kasvoi 4,4% 4,8 miljardiin dollariin, 300 miljoonaa dollaria odotettua paremmin. Oikaistu osakekohtainen tulos 2,79 dollaria oli 15,7% lasku edellisvuodesta, mutta 0,25 dollaria yli arvioiden. Tilikauden liikevaihto laski 1% 17,1 miljardiin dollariin. Oikaistu 10,19 dollarin EPS oli 12,8 prosenttia pienempi kuin edellisvuonna, mutta 0,29 dollaria korkeampi kuin yhtiön ohjeistuksen keskipiste.

BDX: N 5-vuotinen beeta-arvo on 0,57.

Klikkaa tästä nähdäksesi sure Analysis Research Database report on BDX.

Walmart Inc. (WMT)

Walmart juontaa juurensa vuoteen 1945, jolloin Sam Walton avasi ensimmäisen alennusmyymälänsä. Yhtiö on sittemmin kasvanut maailman suurimmaksi vähittäiskauppiaaksi, joka palvelee lähes 300 miljoonaa asiakasta joka viikko. Liikevaihto on tänä vuonna yli 500 miljardia dollaria.

liittyvä: varmaksi osingon analyysi 6 suurimman päivittäistavarakaupan osakkeista, klikkaa tästä.

Walmart raportoi kolmannen vuosineljänneksen tuloksesta 17.marraskuuta 2020, ja tulos ylitti jälleen odotukset ylä-ja alimmilla linjoilla. Yhtiö sanoi, että vahvuus eri kuluttajien katkottua ja harkinnanvaraisia luokkia johti kokonaistulot $135 miljardia, jopa 5,2% yli vuoden.

ilman valuuttamuutoksia kokonaistulot olisivat olleet 6,1 prosenttia suuremmat. Walmart-brändin Yhdysvaltain vertailukelpoinen myynti kasvoi 6,4% edellisvuodesta laajapohjaisella vahvuudella. Walmart US: n digitaalinen myynti kasvoi 79% edellisvuodesta ja oli vastuussa 5,7%: sta 6,4%: n vertailukelpoisesta myynnin kasvusta Q3: ssa.

liikevoitto oli 5,8 miljardia dollaria eli 22,5% enemmän kuin vuotta aiemmin. Oikaistu osakekohtainen tulos oli 1,34 dollaria ylöspäin 1 dollarista.Vuosi sitten 16.

Walmartin 5-vuotinen Beta on 0,52.

Klikkaa tästä nähdäksesi Sure Analysis Research Database-raporttimme Walmartista.

Gilead Sciences (GILD)

Gilead Sciences on bioteknologiayritys, jonka toiminta keskittyy selkeästi viruslääkitykseen ja hoitoihin. Sen päätuotteita ovat HIV: n, hepatiitti B: n ja hepatiitti C: n (HBV/HCV) hoidot, mutta Gilead on myös uskaltautunut muille alueille, kuten onkologiaan. Gilead on suurikattoinen osake, jonka markkina-arvo on yli 80 miljardia dollaria.

yhtiö menestyi suhteellisen hyvin vuoden 2020 alkuun, kun otetaan huomioon koronaviruspandemian aiheuttama erittäin heikko maailmantalous. Gilead Sciences raportoi kolmannen neljänneksen tuloksensa 28. lokakuuta. Yhtiön liikevaihto oli neljänneksen aikana 6,6 miljardia dollaria, mikä ylitti analyytikoiden konsensusarvion. Yhtiön ylin linja kasvoi 17% verrattuna edellisen vuoden neljännekseen. Gileadin C-hepatiittitartunnan määrä väheni jatkuvasti, koska potilasmäärä väheni tämän käyttöaiheen vuoksi.

Gileadin muut liiketoiminnot osoittivat vahvempaa tulosta, mutta merkittävin kasvun vauhdittaja oli Gileadin COVID therapy Vecluvy (remdesivir), joka tuotti neljänneksen aikana 870 miljoonan dollarin tulot. Bictarvy, Gileadin suurin lääke myyntimäärillä mitattuna, kasvoi vuosineljänneksen aikana 50 prosenttia, vaikka sen vastapainoksi muut HIV-hoidot, jotka jossain määrin korvattiin Bictarvy-hoidolla, vähenivät jonkin verran. Gileadin osakekohtainen tulos oli kolmannella neljänneksellä 2,11 dollaria,mikä ylitti konsensusarvion.

Gileadin 5-vuotinen Beta on 0,49.

Klikkaa tästä nähdäksesi Sure Analysis Research Database-raporttimme Gileadista.

lopulliset ajatukset

sijoittajien on otettava riski huomioon valitessaan sijoituskohteista. Loppujen lopuksi, jos kaksi arvopaperia ovat muuten samanlaisia odotetun tuoton suhteen, mutta toinen tarjoaa paljon alhaisemman Beta-arvon, sijoittajan olisi hyvä valita alhainen Beta-turvallisuus, koska ne voivat tarjota parempaa riskipainotettua tuottoa.

beetan käyttö voi auttaa sijoittajia määrittämään, mitkä arvopaperit tuottavat laajempia markkinoita enemmän volatiliteettia ja mitkä voivat auttaa monipuolistamaan salkkua, kuten tässä luetellut.

tarkastelemamme viisi osaketta tarjoavat alhaisten Beta-pisteiden lisäksi houkuttelevia osinkotuottoja. Siivilöimällä läpi valtava määrä osakkeita, jotka ovat ostettavissa sijoittajille tällaisten kriteerien avulla, sijoittajat voivat löytää parhaat varastot, jotka sopivat heidän tarpeisiinsa.