¿Qué es una Anualidad?

Una anualidad es un producto financiero que proporciona cierto flujo de caja El flujo de caja (CF) es el aumento o disminución de la cantidad de dinero que tiene una empresa, institución o individuo. En finanzas, el término se usa para describir la cantidad de efectivo (moneda) que se genera o consume en un período de tiempo determinado. Hay muchos tipos de FQ a intervalos de tiempo iguales. Las anualidades son creadas por instituciones Financierasgrupo de Instituciones Financieras (FIG) El Grupo de Instituciones Financieras (FIG) es un grupo de profesionales que prestan servicios de asesoramiento a instituciones financieras. Algunos de los servicios que ofrece FIG incluyen fusiones y adquisiciones, recapitalización, captación de capital, reestructuración financiera, valoraciones corporativas, opiniones financieras de expertos y otros servicios de asesoramiento., principalmente compañías de seguros de vida, para proporcionar ingresos regulares a un cliente.

Una anualidad es una alternativa razonable a algunas otras inversiones como fuente de ingresos, ya que proporciona ingresos garantizados a un individuo. Sin embargo, las anualidades son menos líquidas que las inversiones en títulos de valores de renta fija Los títulos de renta fija son un tipo de instrumento de deuda que proporciona rendimientos en forma de pagos de intereses y reembolsos regulares o fijos, porque la suma global depositada inicialmente no se puede retirar sin penalizaciones.

Al emitir una anualidad, una persona paga una suma global al emisor de la anualidad (institución financiera). Luego, el emisor retiene la cantidad durante un cierto período (llamado período de acumulación). Después del período de acumulación, el emisor debe realizar pagos fijos a la persona de acuerdo con intervalos de tiempo predeterminados.

Las anualidades son compradas principalmente por individuos que desean recibir ingresos de jubilación estables.

Tipos de Anualidades

Hay varios tipos de anualidades que se clasifican de acuerdo a la frecuencia y los tipos de pagos. Por ejemplo, los flujos de efectivo de las anualidades se pueden pagar en diferentes intervalos de tiempo. Los pagos se pueden hacer semanalmente, quincenalmente o mensualmente. Los tipos principales de anualidades son:

1. Anualidades fijas

Anualidades que proporcionan pagos fijos. Los pagos están garantizados, pero la tasa de retorno suele ser mínima.

2. Anualidades variables

Anualidades que permiten a un individuo elegir una selección de inversiones que pagarán un ingreso basado en el rendimiento de las inversiones seleccionadas. Las anualidades variables no garantizan la cantidad de ingresos, pero la tasa de rendimiento es generalmente más alta en relación con las anualidades fijas.

3. Las anualidades de por vida

Las anualidades de por vida proporcionan pagos fijos a sus titulares hasta su fallecimiento.

4. Perpetuidad

Anualidad que proporciona flujos de efectivo perpetuos sin fecha de finalización. Los ejemplos de instrumentos financieros que otorgan flujos de efectivo perpetuos a su titular son extremadamente raros.

El ejemplo más notable es un bono del Gobierno del Reino Unido llamado consol. Los primeros consoles se publicaron a mediados del siglo XVIII. Los bonos no especificaban una fecha de vencimiento explícita y eran reembolsables a elección del Parlamento. Sin embargo, el Gobierno del Reino Unido canjeó todas las versiones en 2015.

Valoración de anualidades

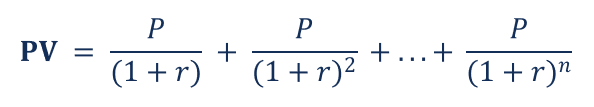

Las anualidades se valoran descontando los flujos de efectivo futuros de las anualidades y encontrando el valor actual de los flujos de efectivo. La fórmula general para la valoración de anualidades es:

Donde:

- PV = Valor actual de la anualidad

- P = Pago fijo

- r = Tasa de interés

- n = Número total de períodos de pagos de anualidades

La valoración de perpetuidad es diferente porque no incluye una fecha de finalización especificada. Por lo tanto, el valor de la perpetuidad se encuentra utilizando la siguiente fórmula:

PV = P / r

Recursos adicionales

CFI ofrece el Modelado Financiero & Valuation Analyst (FMVA)™Certificación FMVA® para más de 850.000 estudiantes que trabajan para empresas como Amazon, J. P. Morgan y Ferrari  programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para obtener más información sobre temas relacionados, consulte los siguientes recursos de CFI:

programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para obtener más información sobre temas relacionados, consulte los siguientes recursos de CFI:

- Broker de seguros comerciales BrokerA de seguros comerciales es una persona encargada de actuar como intermediario entre los proveedores de seguros y los clientes. La existencia de corredores de seguros comerciales ayuda en gran medida a evitar que los clientes se pierdan en el mar de proveedores de seguros confiables y sin escrúpulos.

- Corporación Federal de Seguros de Depósitos (FDIC)Corporación Federal de Seguros de Depósitos (FDIC)La Corporación Federal de Seguros de Depósitos (FDIC) es una institución gubernamental que proporciona un seguro de depósitos contra quiebras bancarias. El organismo fue creado

- Intermediario financierointerés financieroun intermediario financiero se refiere a una institución que actúa como intermediario entre dos partes con el fin de facilitar una transacción financiera. Las instituciones que comúnmente se conocen como intermediarios financieros incluyen bancos comerciales, bancos de inversión, fondos de inversión y fondos de pensiones.

- Actores clave en los Mercados de Capitales Jugadores clave en los Mercados de Capitales En este artículo, ofrecemos una visión general de los actores clave y sus respectivos roles en los mercados de capitales. Los mercados de capitales se componen de dos tipos de mercados: primario y secundario. Esta guía proporcionará una visión general de todas las principales empresas y carreras en los mercados de capitales.