Oppdatert 21 januar 2021 Av Bob Ciura

i verden av å investere, volatilitet saker. Investorer blir påminnet om dette hver gang det er en nedgang i det bredere markedet, og enkelte aksjer som er mer volatile enn andre opplever enorme svingninger i pris.

Volatilitet er en proxy for risiko; mer volatilitet betyr generelt en risikofylt portefølje. Volatiliteten til en sikkerhet eller portefølje mot en benchmark kalles Beta.Kort Sagt, Beta måles via en formel som beregner prisrisikoen for en sikkerhet eller portefølje mot en referanseindeks, som vanligvis er det bredere markedet målt Ved S & P 500.En beta på 1,0 betyr at aksjen beveger seg likt Med S &P 500

interessant nok har lav beta-aksjer historisk overgått markedet… Men mer om det senere.Du kan laste ned et regneark med de 100 laveste beta-aksjene (sammen med viktige økonomiske beregninger som pris-til-inntjeningsforhold og utbytteutbytte) nedenfor: Denne artikkelen vil diskutere beta mer grundig, hvorfor lav-beta-aksjer har en tendens til å overgå, og gi en diskusjon av de 5 laveste beta-aksjene i Sure Analyseforskningsdatabasen. Innholdsfortegnelsen nedenfor gir enkel navigering.

Innholdsfortegnelse

- Bevisene for Lav Beta Outperformance

- Hvordan Beregne Beta

- Beta& Kapitalverdimodellen (CAPM)

- Analyse På De 5 Laveste Beta-Aksjene

- Final Thoughts

Bevisene For Lav Beta Outperformance

Beta Er Nyttig for å forstå det generelle prisrisikonivået For investorer under Markedsnedgang Spesielt. Jo lavere Beta-verdi, desto mindre volatilitet bør aksjen eller porteføljen vise mot referanseindeksen. Dette er gunstig for investorer av åpenbare grunner, spesielt de som er nær eller allerede i pensjon, da drawdowns bør være relativt begrenset mot referanseindeksen.Det Er Viktig at lav Eller høy Beta bare måler størrelsen på bevegelsene en sikkerhet gjør; det betyr ikke nødvendigvis at prisen på sikkerheten forblir nesten konstant. Faktisk kan verdipapirer være lav Beta og fortsatt bli fanget i langsiktige nedtrender, så dette er ganske enkelt et verktøy investorer kan bruke når de bygger en portefølje.den konvensjonelle visdommen vil tyde på at lavere Beta-aksjer bør underprestere de bredere markedene under uptrends og overgå under downtrends, og tilby investorer lavere prospektiv avkastning i bytte for lavere risiko.

historien vil imidlertid foreslå at det ganske enkelt ikke er tilfelle. Faktisk antyder Dette papiret Fra Harvard Business School at ikke bare lav Beta – aksjer ikke underpresterer det bredere markedet over tid – inkludert alle markedsforhold-de overgår faktisk.En langsiktig studie hvor aksjene med de laveste 30% Av Beta-poengene i USA ble satt opp mot aksjer med de høyeste 30% Av Beta-poengene, antydet at lave Beta-aksjer overgår flere prosentpoeng årlig.

over tid kan denne typen outperformance bety forskjellen mellom en komfortabel pensjon og å måtte fortsette å jobbe. Mens lave Beta-aksjer ikke er et paradis, er saken for deres overprestasjon over tid – og med lavere risiko – ganske overbevisende.

Hvordan Beregne Beta

formelen for å beregne En sikkerhets Beta er ganske grei. Resultatet, uttrykt som et tall, viser sikkerhetens tendens til å bevege seg med referansen.

For Eksempel Betyr En Betaverdi på 1,0 at den aktuelle sikkerheten skal bevege seg i lås med referansen. En Beta av 2.0 betyr at bevegelser i sikkerheten skal være dobbelt så store i størrelse som referanseindeksen og i samme retning, mens en negativ Beta betyr at bevegelser i sikkerheten og referanseindeksen har en tendens til å bevege seg i motsatt retning eller er negativt korrelert.med andre ord forventes negativt korrelerte verdipapirer å stige når det totale markedet faller, eller omvendt. En Liten Verdi Av Beta (noe mindre enn 1,0) indikerer en aksje som beveger seg i samme retning som referanseindeksen, men med mindre relative endringer.

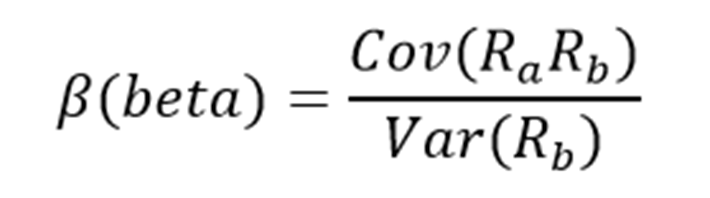

her er en titt på formelen:

telleren er kovariansen av eiendelen i spørsmålet med markedet, mens nevneren er variansen av markedet. Disse kompliserte lydvariablene er egentlig ikke så vanskelig å beregne-spesielt i Excel.I Tillegg Kan Beta også beregnes som korrelasjonskoeffisienten til den aktuelle sikkerheten og markedet, multiplisert med sikkerhetens standardavvik dividert med markedets standardavvik.Endelig er Det en sterkt forenklet måte å beregne Beta ved å manipulere kapitalverdimodellformelen (mer Om Beta og kapitalverdimodellmodellen senere i denne artikkelen).

her er et eksempel på dataene du trenger for Å beregne Beta:

- Risikofri rente (Vanligvis Rentepapirer minst to år ut)

- din eiendels avkastning over en periode (vanligvis ett år til fem år)

- din referanserente over samme periode som eiendelen

for å vise hvordan du bruker disse variablene til å gjøre beregningen Av Beta, antar vi en risikofri rente på 2%, vår aksjes avkastning på 7% og referanserenten avkastning på 8%.

du starter med å trekke risikofri avkastning fra både den aktuelle sikkerheten og referanseindeksen. I dette tilfellet vil vår eiendels avkastning netto av risikofri rente være 5% (7% – 2%). Den samme beregningen for referanseindeksen vil gi 6% (8% – 2%).

Disse to tallene-henholdsvis 5% og 6% – er teller og nevner For Beta-formelen. Fem delt på seks gir en verdi på 0,83, og Det Er Beta for denne hypotetiske sikkerheten. I gjennomsnitt forventer vi at en eiendel med Denne Beta-verdien vil være 83% så volatil som referanseindeksen.Tenk på det på en annen måte, denne eiendelen bør være omtrent 17% mindre volatil enn referanseindeksen, mens den fortsatt har forventet avkastning korrelert i samme retning.

Beta & Capital Asset Pricing Model (CAPM)

Capital Asset Pricing Model, ELLER CAPM, er en vanlig investeringsmodell som benytter Beta-beregningen for å ta hensyn til tidsverdien av penger, samt den risikojusterte avkastningen som forventes for en bestemt eiendel.Beta Er en viktig del av CAPM fordi uten det vil risikofylte verdipapirer virke gunstigere for potensielle investorer, da risikoen ikke ville bli regnskapsført i beregningen.

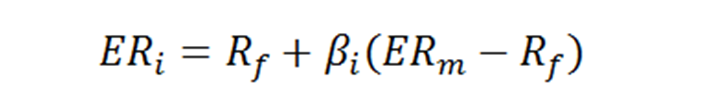

CAPM formelen er som følger:

variablene er definert som:

- Eri = Forventet avkastning på investeringen

- Rf = Risikofri rente

- ß = Beta av investeringen

- ERm = Forventet avkastning på markedet

risikofri rente er den samme som I Beta-formelen, Mens Betaen du allerede har beregnet, ganske enkelt plasseres i CAPM-formelen. Forventet avkastning av markedet (eller benchmark) er plassert i parentes med markedsrisikopremien, som også er Fra Beta-formelen. Dette er forventet referanseavkastning minus risikofri rente.

for å fortsette vårt eksempel, her er HVORDAN CAPM faktisk fungerer:

ER = 2% + 0.83(8% – 2%)

i dette tilfellet har vår sikkerhet en forventet avkastning på 6,98% mot en forventet referanseavkastning på 8%. Det kan være greit avhengig av investorens mål, da den aktuelle sikkerheten skal oppleve mindre volatilitet enn markedet takket Være Beta på mindre enn 1. MENS CAPM absolutt ikke er perfekt, er det relativt enkelt å beregne og gir investorer et middel til sammenligning mellom to investeringsalternativer.Nå skal vi se på fem aksjer som ikke bare tilbyr investorer lave Beta-poeng, men også attraktive potensielle avkastninger.

Analyse av De 5 Laveste Beta-Aksjene

følgende 5 aksjer har de laveste (men positive) Beta-verdiene, i stigende rekkefølge fra laveste til høyeste. Vi fokuserte på Betas over 0, da vi fortsatt ser etter aksjer som er positivt korrelert med det bredere markedet:

Bristol-Myers Squibb (BMY)

Bristol-Myers Squibb ble opprettet da Bristol-Myers og Squibb fusjonerte i 1989, men Bristol-Myers kan spore selskapets begynnelse tilbake til 1887. I dag har denne ledende legemiddelprodusenten av kardiovaskulære og anti-kreftbehandlinger årlige inntekter på rundt 42 milliarder dollar.

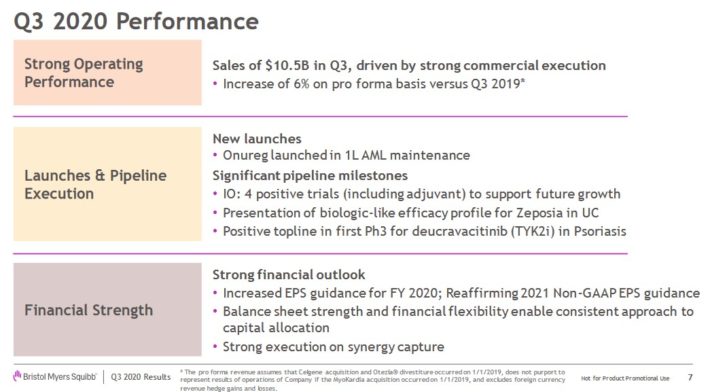

I tredje kvartal 2020 økte BMYS justerte resultat per aksje 39% fra samme kvartal for et år siden. Inntektene økte med 76%, hovedsakelig Resultatet Av Celgene-oppkjøpet. Proforma-inntektene økte med 6%, noe som også indikerer organisk vekst.

Kilde: Investor Presentasjon

BMY har positivt vekstpotensial fremover. Ikke Bare Er Celgene-oppkjøpet en umiddelbar katalysator, selskapets sterke farmasøytiske rørledning vil gi næring til den fremtidige veksten. Eliquis, som forhindrer blodpropper, økte salget med 9% i fjor, da etterspørselen fortsatt er høy i Usa. Separat økte inntektene 8% For Orencia, som behandler revmatoid artritt.

BMY har En 5-års Beta score på 0,63.

Klikk her for Å se Vår Sure Analyses Forskningsdatabaserapport Om Bristol-Myers Squibb.

Costco Wholesale (COST)

Costco er en diversifisert lager forhandler som driver ca 800 varehus som samlet genererer ca $170 milliarder i årlig omsetning. Costco rapporterte skattemessig inntjening i første kvartal 10. desember 2020 med resultater som kommer godt foran forventningene på både topp – og bunnlinjen igjen. Samlet omsetning økte nesten 17% året over til 43, 2 milliarder dollar, drevet igjen av svært sterk etterspørsel på lagrene, samt økende medlemsinntekter.

Justert sammenlignbart salg økte med 17% fra år til år for det konsoliderte selskapet, med alle tre av selskapets geografiske segmenter som rapporterte sammenlignbare salgsgevinster på minst 16,8%. I Tillegg, Costco ‘ s gang små e-handel business så 86% sammenlignbar vekst fra samme periode i fjor Som Costco fortsetter å legge digitale evner.

Netto inntekt kom til $1.17 milliarder, eller $ 2.62 per utvannet aksje. Disse var opp fra $844 millioner og $ 1.90 per fortynnet aksje, henholdsvis i år siden. Selskapet fikk se en skattefordel på $145 millioner i Q1, som utgjorde 33 cent per aksje..

Costco har En 5-års Beta score på 0,60.

Klikk her for Å se Vår Sure Analysis Research Database rapport Om Costco.

Becton, Dickinson & Company (Bdx)

Becton, Dickinson & Selskapet er en global leder i den medisinske forsyningsindustrien. Selskapet ble grunnlagt i 1897 og har nesten 50 000 ansatte i 190 land. Becton, Dickinson & Selskapet er på den eksklusive listen Over Utbytte Aristokrater. Du kan se alle 65 Dividend Aristocrats her.

BD har vært svært aktiv på oppkjøpsfronten de siste årene. BD fullførte kjøpet av C. R. Bard på 24 milliarder dollar i slutten av 2017. ETTER Oppkjøpet av Bard består BD nå av tre segmenter. Produkter som selges av Medisinsk Divisjon inkluderer nåler for narkotika leveringssystemer, og kirurgiske blader. Life Sciences division tilbyr produkter for innsamling og transport av diagnostiske prøver. Intervensjonssegmentet inneholder flere av produktene produsert Av Bard.

Den 11/5/2020 utgav BDX resultatresultater for fjerde kvartal av regnskapsåret 2020. Inntektene økte 4.4% til $4.8 milliarder, $ 300 millioner bedre enn forventet. Justert resultat per aksje på $2.79 var en nedgang på 15.7% fra året før, men $ 0.25 over estimater. For regnskapsåret falt inntektene 1% til $17.1 milliarder. Justert EPS på $10.19 var 12.8% lavere enn året før, men $ 0.29 over midtpunktet i selskapets veiledning.

BDX har En 5-års Beta på 0,57.

Klikk her for Å se Vår Sure Analyseforskningsdatabaserapport OM BDX.

Walmart Inc. (WMT)

Walmart sporer sine røtter tilbake til 1945 Da Sam Walton åpnet sin første rabattbutikk. Selskapet har siden vokst til den største forhandleren i verden, og betjener nesten 300 millioner kunder hver uke. Inntektene vil være i overkant av $500 milliarder i år.

Relatert: For Sikker Utbytte analyse av de 6 store dagligvarebutikk aksjer, klikk her.Walmart rapporterte resultat i tredje kvartal 17. November 2020 med resultater som kommer inn foran forventningene på topp og bunnlinjer igjen. Selskapet sa at styrke på tvers av en rekke forskjellige forbrukerstifter og skjønnsmessige kategorier førte til total omsetning på 135 milliarder dollar, opp 5.2% året over.

Uten valutaendringer ville totalinntektene vært 6,1% høyere. USAS sammenlignbare salg For Walmart-merket var opp 6.4% året over på bred styrke. Walmart US ‘ digitale salg økte 79% året over og var ansvarlig for 5.7% av den 6.4% sammenlignbare salgsøkningen I Q3.

Driftsinntektene var 5,8 milliarder dollar, en økning på 22,5% fra år til år. Justert inntjening per aksje var $1,34, opp fra $1.16 år siden.Walmart Har En 5-årig Beta på 0,52.

Klikk her for å se Vår Sure Analyseforskningsdatabaserapport På Walmart.

Gilead Sciences (GILD)

Gilead Sciences er et bioteknologiselskap som opererer med et klart fokus på antivirale medisiner og behandlinger. Hovedproduktene inkluderer behandlinger FOR HIV, Hepatitt B Og Hepatitt C( HBV / HCV), Men Gilead har også våget seg inn i andre områder som onkologi. Gilead er en storkapitalaksje med en markedsverdi på over 80 milliarder dollar.

selskapet gjorde det relativt bra å starte 2020, gitt den ekstremt svake globale økonomien på grunn av koronaviruspandemien. Gilead Sciences rapporterte resultat for tredje kvartal 28. oktober. Selskapet genererte inntekter på $ 6.6 milliarder i kvartalet, som var over analytikerens konsensusestimat. Selskapets topplinje vokste med 17% sammenlignet med kvartalet før. Gileads Hepatitt C-franchise fortsatte å krympe, på grunn av en fallende pasientpool for denne indikasjonen.Gileads andre virksomheter viste en sterkere ytelse, men Den mest meningsfulle vekstdriveren var Gileads COVID therapy Vecluvy (remdesivir), som genererte inntekter på $870 millioner i kvartalet. Bictarvy, Gileads største stoff når det gjelder salgsvolum, vokste med 50% i kvartalet, selv om det ble kompensert av noen nedgang i ANDRE HIV-terapier som til en viss grad ble erstattet av Bictarvy. Gilead genererte resultat per aksje på $2.11 i tredje kvartal, som var over konsensusestimatet.Gilead Har En 5-årig Beta på 0,49.

Klikk her for Å se Vår Sure Analyseforskningsdatabaserapport Om Gilead.

Final Thoughts

Investorer må ta hensyn til risiko når de velger fra potensielle investeringer. Tross alt, hvis to verdipapirer ellers er like når det gjelder forventet avkastning, men en gir en mye lavere Beta, vil investoren gjøre det bra å velge lav Beta-sikkerhet, da de kan tilby bedre risikojustert avkastning.Å Bruke Beta kan hjelpe investorer med å bestemme hvilke verdipapirer som vil produsere mer volatilitet enn det bredere markedet, og hvilke som kan bidra til å diversifisere en portefølje, for eksempel de som er oppført her.De fem aksjene vi har sett på, tilbyr ikke bare lave Beta-poeng, men de tilbyr også attraktive utbytteutbytter. Sifting gjennom det enorme antallet aksjer som er tilgjengelige for kjøp til investorer ved hjelp av kriterier som disse, kan hjelpe investorer med å finne de beste aksjene som passer deres behov.