投資銀行とは何ですか?

投資銀行は、引受を提供することにより、政府、企業、および機関にサービスを提供する銀行または金融機関の部門です(資本調達資本調達プロセ 引受人による資本調達およびさまざまな種類のコミットメントの詳細については、引受の概要を参照してください。)および合併および買収(M&合併の種類合併とは、二つの企業が一緒になって一つの会社を形成する契約を指します。 言い換えれば、合併は、単一の法人への2つの企業の組み合わせです。 この記事では、企業が受けることができるさまざまな種類の合併を見ていきます。 合併の種類アドバイザリーサービスには五つの異なるタイプがあります。 トップ投資銀行のリストアルファベット順にソートされた世界のトップ100投資銀行のリスト。 リスト上のトップの投資銀行は、ゴールドマン*サックス、モルガン*スタンレー、BAML、JPモルガン、ブラックストーン、ロスチャイルド、スコシアバンク、RBC、UBS、ウェルズ*ファーゴ、ドイツバンク、シティ、マッコーリー、HSBC、ICBC、クレディ-スイス、バンク*オブ*アメリカメリルリンチは、投資家の間の仲介者として行動していますバイサイドとして知られている機関の資産運用者は、プライベート*エクイティ、ポートフォリオ管理、研究を含むジョブの広い範囲を提供しています。 仕事(投資するお金を持っている人)と企業について学ぶ企業金融研究所(CFI)に関する法的企業情報。 このページには、登録された住所、税金番号、事業番号、設立証明書、会社名、商標、弁護士、会計士など、CFIに関する重要な法的情報が含まれています。 (彼らのビジネスを成長させ、実行するために資本を必要とする人)。 このガイドでは、投資銀行とは何か、投資銀行が実際に何をしているのかを説明します。

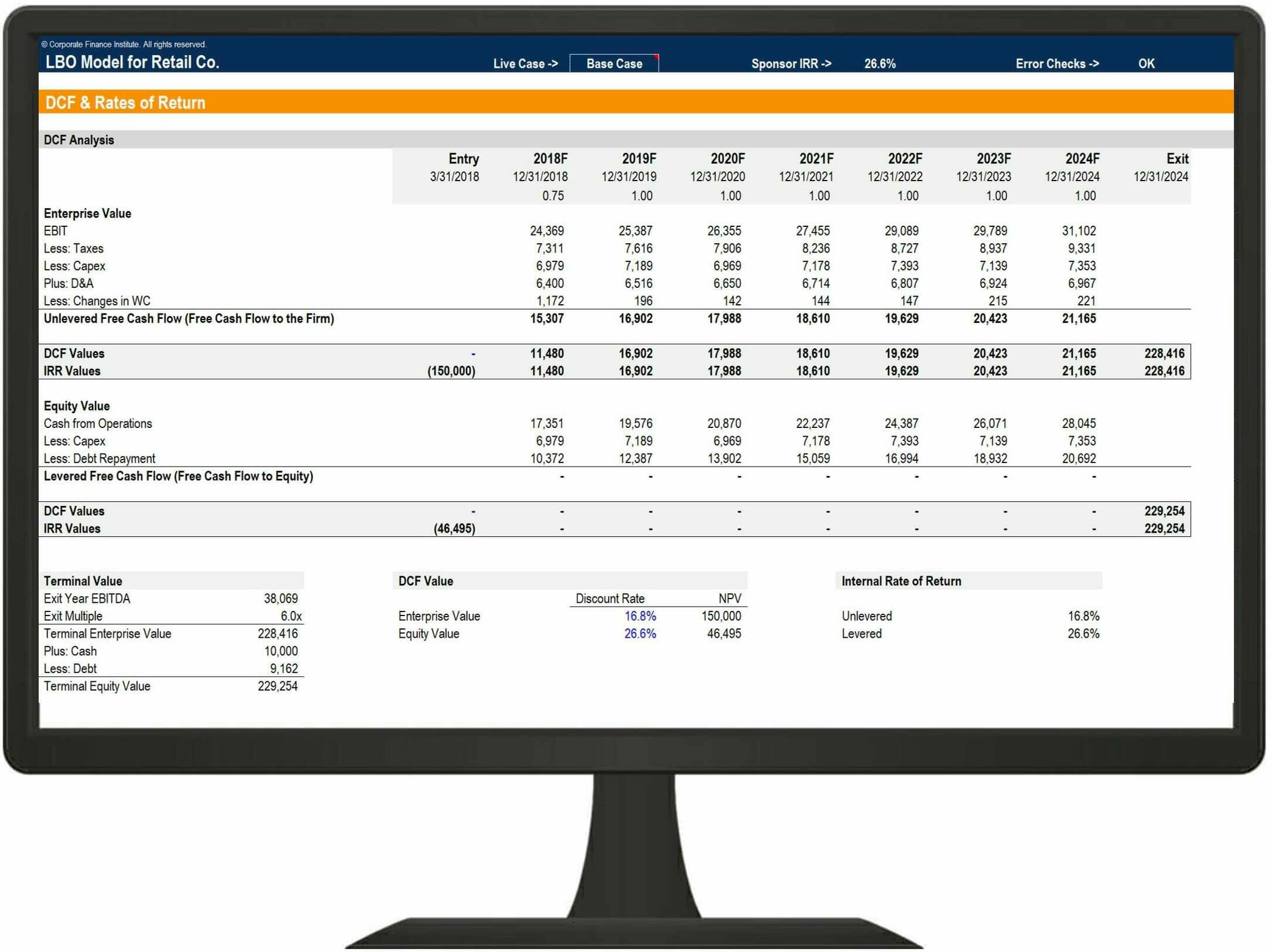

画像:コーポレートファイ

投資銀行は何をしていますか?

投資銀行と銀行の投資銀行部門(IBD)との間に混乱が生じることがあります。 フルサービスの投資銀行は、引受、M&A、販売および取引、株式調査、資産管理、商業銀行、小売銀行などの幅広いサービスを提供しています。 The investment banking divisionIBD-Investment Banking DivisionIBDは、投資銀行全体の投資銀行部門の頭字語です。 IBDは、企業、機関、政府と協力して資本調達(株式、債務、ハイブリッド市場での引受)を行う責任を負い、銀行の合併や買収を実行する責任は、引受とM&アドバイザリーサービスのみを提供します。

フルサービスの銀行は、以下のサービスを提供しています:

- 引受–資金調達と引受グループは、IPOプロセスを介して資金を調達したり、公開したい投資家と企業の間で動作します。ipoプロセスは、民間企業が新規および/または既存の有価証券を初めて一般に発行するところです。 詳細に説明した5つのステップ。 この機能は、主要な市場または”新しい資本”を提供します。

- 合併&買収(M&A)–mを管理する企業の買い手と売り手の両方のためのアドバイザリーの役割&processMergers買収M&ProcesssthisガイドM&プロセスのすべての手順を実行します。 合併や買収や取引がどのように完了するかを学びます。 このガイドでは、最初から最後まで、買収プロセス、買収者のさまざまなタイプ(戦略的対. 金融購入)、相乗効果の重要性、および取引コストが終了し始めます。

- 販売&&取引部門(S&T)は、投資信託、ヘッジフ 株式取引(買い/売り)を容易にします。 販売のキャリア&取引は非常に速いペースの環境で非常に激しいことができます。 ポジションの競争は激しく、報酬は非常に高く、投資銀行はクライアントの代理人として行動し、会社自身の資本を取引することもできます。

- エクイティ–リサーチ-グループエクイティ-リサーチの概要エクイティ-リサーチの専門家は、投資銀行、機関、またはそのクライアントが興味を持っている可能性のある投資機会に関する分析、勧告、およびレポートを作成する責任があります。 エクイティ-リサーチ部門は、アナリストとアソシエイトのグループです。 証券のこの株式調査の概要ガイドの研究、または”カバレッジ”は、投資家が投資判断を下すのに役立ち、株式の取引をサポートしています。

- 資産管理–institutionsBuy-Sideを含む投資家の広い範囲のための投資を管理するバイサイドとして知られている機関の資産管理者は、プライベート-エクイティ、ポー 投資スタイルの広い範囲にわたって、仕事や個人について学びます。

投資銀行における引受サービス

引受は、投資家に株式や債券を販売することによって資本を調達するプロセスです(例えば、新規公募IPOInitial公募(IPO)新規公募(IPO)は、企業が発行した株式を一般に最初に売却することです。 IPOの前に、会社は通常少数の投資家(創設者、友人、家族、およびベンチャーキャピタリストまたは天使投資家のようなビジネス投資家)が付いている私用会社 企業や他のエンティティに代わって)IPOが何であるかを学びます。 企業は事業を運営し成長させるためにお金を必要とし、銀行家は投資家に会社をマーケティングすることによってそのお金を得るのを助けます。

引受には一般的に三つのタイプがあります:

- 会社のコミットメント–引受人は、問題全体を購入し、売れ残った株式に対して完全な財政責任を負

- ベストエフォート–引受人は、合意された募集価格でできるだけ多くの問題を売却することを約束しますが、財政的責任なしに発行者に売れ残った株

- All-or-None–発行全体を募集価格で販売できない場合、取引は中止され、発行会社は何も受け取りません。

銀行がオファリングのマーケティングを開始すると、以下のブックビルディング手順が実行され、価格が設定され、取引が完了します。

画像:企業金融コースへの無料イントロ。

M&アドバイザリーサービス

合併-買収(M&A)合併買収M&プロセスこのガイドでは、M&Aプロセスこのガイドでは、M&Aプロセスこのガイドでは、M&Aプロセスこのガイドでは、M&Aプロセスこのガイドでは、M&Aプロセスこのガイドでは、Mプロセス。 合併や買収や取引がどのように完了するかを学びます。 このガイドでは、最初から最後まで、買収プロセス、買収者のさまざまなタイプ(戦略的対. 金融購入)、相乗効果の重要性、および取引コストアドバイザリーは、企業や機関が事業の発見、評価、および完全な買収を支援するプロセスです。 これはi-bankingの重要な機能です。 銀行は機会を見つけ、彼らの顧客の為に交渉するのを助けるのに広範なネットワークおよび関係を使用する。 銀行家は、mの両側に助言します&取引の”買い側”または”売り側”のいずれかを表すトランザクション。

以下は、10ステップの合併および買収プロセスの概要です。

銀行クライアント

銀行クライアントh3>

投資銀行は、彼らの資本調達とmにクライアントの広い範囲に助言します&Aのニーズ。 これらのクライアントは、世界中に配置することができます。

投資銀行のクライアントには、

- 政府–投資銀行は、資金を調達し、有価証券を取引し、クラウン企業を売買するために政府と協力しています。

- 企業–銀行家は、民間企業と公共企業の両方と協力して、公開(IPO)、追加資本の調達、事業の成長、買収、事業単位の売却、および研究と一般的な企業財務アドバイ

- 機関–銀行は、他の人のお金を管理する機関投資家と協力して、有価証券を取引し、研究を提供するのを助けます。 彼らはまた、プライベート-エクイティfirmsTop10プライベート-エクイティFirmsWhoで動作します世界のトップ10プライベート-エクイティ 調達された総資本によってソートされたトップテン最大のPE企業の私たちのリスト。 P.E.内の一般的な戦略は、レバレッジドバイアウト(LBO)、ベンチャーキャピタル、成長資本、不良投資とメザニンキャピタルが含まれています。 それらが有価証券の会社を得、戦略的なバイヤーにまたはIPOによって販売することによってそれらの位置を出るのを助けるため。

投資銀行のスキル

I-銀行の仕事は、金融モデリングと評価の多くを必要とします。 引受またはMのためかどうか&a活動、銀行のアナリストやアソシエイトは、金融モデルを構築し、顧客に助言し、取引を完了するた

投資銀行には、以下のスキルが必要です。

- 財務モデリング–幅広い財務モデリングの実行財務モデリングとは財務モデリングは、会社の財務パフォーマ 財務モデリングとは何かの概要、どのように&なぜモデルを構築します。 3ステートメントモデルの構築などのアクティビティ3ステートメントモデル3ステートメントモデルは、損益計算書、貸借対照表、キャッシュフロー計算書を動的に接続された財務モデルにリンクします。 例、ガイド、割引キャッシュフロー(DCF)モデル、LBOモデル、およびその他のタイプの金融モデル金融モデルの種類最も一般的なタイプの金融モデルには、3 トップ10のタイプを発見。

- 事業評価–評価方法の広い範囲を使用して評価方法継続的な懸念として会社を評価するときに使用される三つの主要な評価方法があります:DCF分析、

- Pitchbooks and presentations–Building pitchbooksPitchbookA pitchbookは、投資銀行が製品やサービスを販売するために使用する販売ブックであり、潜在的な顧客をピッチします。 Pitchbookの目的は、潜在的な顧客との契約を確保することです。 これは、過去の情報、財務力、および潜在的な顧客に利用可能なサービスを含む会社の概要を提供します。 そして将来の顧客に考えを投げ、新しいビジネスに勝つためにゼロからのPPTの提示(CFIのPitchbookのコースから点検しなさい)。

- 取引文書–機密情報覚書などの文書を準備するcim-機密情報覚書機密情報覚書(CIM)は、M&aで使用される文書で、販売プロセスで重要な情報を伝えるために使用されます。 ガイド、例、およびテンプレート(CIM)、投資ティーザー、用語シート用語シートガイドこの用語シートガイドは、すべての主要なセクションの詳細な例と、機密保持契約、データルームの構築、および大いに多くの用語シートについて知っておく必要があるすべての重要な情報をお教えします(チェックアウトCFIの無料取引テンプレートテンプレートあなたの個人的なまたはプロの生活の中で使用する無料のビジネステンプレートのライブラリ。 テンプレートには、Excel、Word、PowerPointが含まれます。 これらは、トランザクションのために使用することができます,).

- リレーションシップ管理–既存のクライアントと協力して、取引を正常に終了し、クライアントが提供されているサービスに満足していることを確

- 販売と事業開発–常に彼らにアイデアをピッチするために将来のクライアントとの出会い、彼らに自分の仕事でサポートを提供し、付加価値を提供-addedValue AddedValue Addedは、何かの元の価値を超えて作成された余分な価値です。 これは、最終的に新しいビジネスを獲得する製品、サービス、企業、管理、およびアドバイスに適用することができます。

- 交渉–交渉戦術の主要な要因である交渉戦術交渉は、紛争が存在する問題や問題に関するコンセンサスに達することを目的とした二人以上の人々の間の対話である。 良い交渉戦術は、当事者が勝つために、または両当事者のためのwin-winの状況を作成するために彼らの側のために知っている交渉のために重要です。 取引における買い手と売り手の間で、顧客が価値創造を最大化するのを助ける。

上のスクリーンショットは、レバレッジドバイアウト(LBOLeveraged Buyout(LBO)レバレッジドバイアウト(LBO)レバレッジドバイアウト(LBO)は、負債を主な対価源としてビジネスを取得するトランザクションです。)CFIの金融モデリングコースからモデル。

投資銀行でのキャリア

i-bankingに入ることは非常に困難です。 応募者数は100人に1人程度であることもある。 私たちは、投資銀行のインタビューをエースする方法についてのガイドを公開しましたどのように投資銀行で仕事を得るために?ウォール街に侵入する方法の詳細については、ネットワーキングと履歴書、インタビューの準備、および技術的なスキル:このガイドでは、トップ三つの戦術を使

さらに、実際のインタビュー questionsInvestment Bankingインタビューの質問の例をチェックしたいと思うでしょう&AnswersInvestment bankingインタビューの質問と回答。 この実際の形式は、新しいアナリストやアソシエイトを雇うために銀行によって使用されました。 IBインタビューインサイト&戦略。 質問は、銀行および業界の概要、雇用履歴(履歴書)、技術的な質問(財務、会計、評価)、および投資銀行からの行動(fit)に分類されます。 あなたのインタビューの準備でそれはまた財政の模倣及び評価のコースを取るのを助ける。

i-bankingで最も一般的な役職(ほとんどの後輩から上級者まで)は次のとおりです。

i-bankingで最も一般的な役職:

- アナリスト

- アソシエイト

- 副社長

- ディレクター

- マネージングディレクター

- ヘッド、副議長、または別の特別なタイトル

主な投資銀行は誰ですか?

また、バルジブラケット銀行バルジブラケット投資BanksBulgeブラケット投資銀行として知られているメインバンクは、トップグローバル投資銀行です。 このリストには、Goldman Sachs、Morgan Stanley、BAML、JP Morganなどの企業が含まれています。 バルジブラケット投資銀行とは何ですか?投資銀行では、次のようなものがあります。:

- バンク-オブ-アメリカ-メリルリンチ

- バークレイズ-キャピタル

- シティ

- クレディ-スイス

- ドイツ銀行

- ゴールドマン-サックス

- J.P.モルガン

- モルガン-スタンレー

- UBS

トップ100投資銀行の完全なリストを見るトップ投資のhereList世界のトップ100の投資銀行のbankslistは、アルファベット順に並べ替えました。 リスト上のトップの投資銀行は、ゴールドマン-サックス、モルガン-スタンレー、BAML、JPモルガン、ブラックストーン、ロスチャイルド、スコシアバンク、RBC、UBS、ウェルズ-ファーゴ、ドイツバンク、シティ、マッコーリー、HSBC、ICBC、クレディ-スイス、バンク-オブ-アメリカ-メリル-リンチである。 多くの場合、ミッドマーケットバンクと呼ばれる多くの中小企業があることに注意することが重要です、とブティック投資銀行ブティーク投資銀行ブティーク投資銀行は、通常、フルサービスの投資銀行を提供していませんが、少なくとも一つの投資銀行金融サービスを提供しています中小企業です。 いくつかは、グローバルに動作しますが、ブティック銀行は、多くの場合、唯一のローカルまたは地域の存在を持っています。 市場の非常に大部分を占めるブティック投資銀行のリスト。

I-Bankingの仕組みのビデオ説明

以下は、資本市場がどのように機能し、主要なプレーヤーが誰であるかを説明する短いビデオです。 あなたはCFIのYouTubeチャンネルでより多くの無料のビデオチュートリアルを見ることができます。

その他のリソース

CFIのi-bankingの概要と業界の仕組みを読んでいただきありがとうございます。 CFIは、金融モデリングの公式グローバルプロバイダーです&評価アナリスト(FMVA)®certificationFMVA®CertificationJoin850,000+Amazon、J.P.モルガン、フェラーリなどの企業で働く学生 投資銀行の専門家を志望するため。 キャリアパスと銀行に侵入する方法の詳細については、次の追加リソースを参照してください。

投資銀行の専門家を志望するため。 キャリアパスと銀行に侵入する方法の詳細については、次の追加リソースを参照してください。

- 財務モデリングとは何ですか?金融モデリングとは金融モデリングは、企業の財務パフォーマンスを予測するためにExcelで実行されます。 財務モデリングとは何かの概要、どのように&なぜモデルを構築します。

- 評価方法評価方法継続的な懸念として会社を評価するときに使用される三つの主要な評価方法があります: DCF分析、同等の企業、および先例

- 金融モデリングguideFree金融モデリングGuideThis金融モデリングガイドは、仮定、ドライバ、予測、三つの文、DCF分析、より多くの

- 投資銀行サラリーマン投資銀行家SalaryAn投資銀行家の給与をリンクする上でExcelのヒントとベストプラクティスをカバーしています世界で最も高いの一つです。 彼らは彼らの報酬のために基本給とボーナスを支払われます。 彼らがどのくらい作るかを調べる。 ストレート大学のアナリストは、USD$100,000以上を獲得することを期待することができますが、時間あたりそれはworking20-35 100hr/wkを作業するときに低くなる可能性があります