- finanční leasing nebo operativní leasing? Jaký je v tom rozdíl? 2020 Update

- raději se dívat? Zde je krátký přehled videa:

- co je to finanční leasing?

- Na konci nájemní smlouvy

- finanční leasing příklad:

- operativní leasing

- proč zvolit jeden typ pronájmu před druhým?

- Typ a životnost aktiv

- Účtování finančního a operativního leasingu

- Roční Investiční Příspěvky

- Shrnutí

finanční leasing nebo operativní leasing? Jaký je v tom rozdíl? 2020 Update

aktualizováno: duben 2020

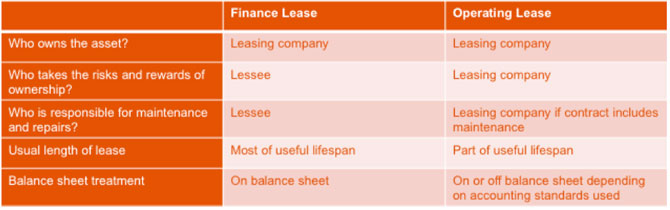

svět financování aktiv a leasingu není vždy tak jasný, jak by mohl být. A jednou z častých oblastí zmatku, se kterou se setkáváme, je pochopení rozdílu mezi finančním leasingem a operativním leasingem. Zkusme to vysvětlit…

Obecně uznávanou účetní praxí (jak SSAP 21 a IAS 17) definuje operativní leasing jako leasing jiný než finanční leasing‘. Takže musíme začít s pochopením, co je finanční leasing.

raději se dívat? Zde je krátký přehled videa:

co je to finanční leasing?

finanční leasing je způsob financování – účinně leasingová společnost (pronajímatel nebo majitel) koupí aktiva pro uživatele (obvykle nazývá nájemce nebo nájemce) a nájemné jim to na dohodnutou dobu.

finanční leasing je definován v Prohlášení o Standardní Účetní Praxe 21 jako leasing, který přenáší.

„v podstatě všechna rizika a odměny plynoucí z vlastnictví aktiva na nájemce“.

v podstatě to znamená, že nájemce je v přibližně podobné pozici, jako by koupil aktivum.

pronajímatel účtuje nájem jako odměnu za pronájem aktiva nájemci. Pronajímatel si ponechává vlastnictví aktiva, ale nájemce získá výlučné užívání aktiva (za předpokladu, že dodržuje podmínky pronájmu).

nájemce provede platby za pronájem, které pokrývají původní náklady na aktivum, během počátečního nebo primárního období pronájmu. Existuje povinnost platit všechny tyto nájemné, někdy včetně platby balónem na konci smlouvy. Jakmile budou všechny zaplaceny, pronajímatel získá zpět svou investici do aktiva.

zákazník se zavazuje platit tyto pronájmy v tomto období a, technicky, finanční leasing je definován jako nevypověditelné, i když to může být možné ukončit předčasně.

Na konci nájemní smlouvy

Co se stane na konci primárního finančního leasingu období se bude lišit a závisí na skutečné dohody, ale jsou následující možnosti:

– nájemce prodává aktiva, na třetí osobu, jedná jménem pronajímatele

– aktiv je vrácen pronajímateli, aby být prodány.

– zákazník vstupuje do sekundárního nájemní období,

Když majetek je prodán, mohou být zákazníkovi poskytnuta sleva z nájemného, které odpovídá většina výnosů z prodeje (po odečtení nákladů na likvidaci), jak bylo dohodnuto v nájemní smlouvě.

Pokud je aktivum ponecháno, leasing vstoupí do sekundárního období. To může pokračovat donekonečna a skončí, když se pronajímatel a nájemce dohodnou, nebo když je aktivum prodáno.

sekundární nájem může být mnohem nižší než primární nájem (nájem „pepřový“) nebo nájem může pokračovat měsíc po měsíci ve stejném nájemném.

finanční leasing příklad:

Finančního leasingu se běžně používá pro financování vozidla, zejména těžké pracovní užitkových vozidel, kde společnost chce, výhody leasingu, ale nechce odpovědnost vrácení vozidla pronajímateli v dobrém stavu.

kromě užitkových vozidel lze finanční leasing použít na mnoho dalších aktiv, zde je jeden příklad:

klub zdraví chtěl investovat do nového vybavení tělocvičny. Celková financovaná částka činila 20 tisíc liber s dohodou stanovenou na 60 měsíčních plateb bez vkladu. Rozhodující je, že platba balónem byla nastavena na £0, což znamená, že klient (nebo spíše jejich uživatelé tělocvičny!) je zdarma opravdu potit zařízení s vědomím, že neexistuje žádná odpovědnost při uzavření smlouvy. Možnost po 60 měsících bude prodat vynaložené prostředky na udržení zařízení nebo zadat pepřovou (sekundární) dobu pronájmu za relativně malou částku.

operativní leasing

na rozdíl od finančního leasingu, operativní leasing nepřevádí v podstatě všechna rizika a odměny z vlastnictví na nájemce. Obecně platí, že poběží méně, než je celá ekonomická životnost aktiva, a pronajímatel by očekával, že aktivum bude mít na konci doby pronájmu hodnotu dalšího prodeje – známou jako zbytková hodnota.

tato zbytková hodnota se předpokládá na začátku pronájmu a pronajímatel riskuje, že aktivum dosáhne této zbytkové hodnoty nebo ne, když smlouva skončí.

operativní leasing se obvykle nachází tam, kde aktiva mají zbytkovou hodnotu, jako jsou letadla, vozidla a stavební stroje a stroje. Zákazník získá použití aktiva po dohodnuté smluvní období výměnou za platby za pronájem. Tyto platby nepokrývají plné náklady na aktivum, jako je tomu v případě finančního leasingu.

operativní leasing někdy zahrnuje i další služby zabudované do smlouvy, např. smlouvu o údržbě vozidla.

Vlastnictví aktiva zůstává u pronajímatele a aktiva budou buď vráceny na konci leasingu, kdy leasingová společnost bude buď re-auta v jiné smlouvě nebo prodat k uvolnění zbytkové hodnoty. Nebo nájemce může pokračovat v pronájmu aktiva za spravedlivé tržní nájemné, které by bylo v té době dohodnuto.

účetní předpisy jsou přezkoumávány, avšak v současné době jsou operativní leasing podrozvahovým ujednáním a finanční leasing je v rozvaze. Pro ty, kteří účetnictví podle mezinárodních účetních standardů, IFRS16 nyní přinese operativní leasing v rozvaze-více o IFRS16 čtěte zde.

běžnou formou operativního leasingu v sektoru vozidel je smluvní pronájem. Jedná se o nejoblíbenější způsob financování firemních vozidel a neustále roste.

proč zvolit jeden typ pronájmu před druhým?

Jedná se o složitou otázku a každá investice do aktiv by měla být posuzována individuálně, aby se zjistilo, jaký typ financování bude pro organizaci nejvýhodnější. Existují však dva klíčové aspekty: typ a životnost aktiva a způsob, jakým se pronajaté aktivum projeví v účtech organizace.

Typ a životnost aktiv

Jak bylo uvedeno výše, hlavní věc k zapamatování je, že v rámci operativního leasingu, rizika a odměny plynoucí z vlastnictví aktiva zůstává u pronajímatele, v rámci finančního leasingu jsou z velké části převedeny na nájemce.

Ve velmi obecné rovině, pokud aktivum má relativně krátkou užitečné životnost v podnikání, před tím, než budou muset být nahrazeny nebo modernizovány, operativní leasing, může být více běžně vybranou možnost. Je to proto, že aktivum si pravděpodobně na konci smlouvy ponechá významnou část své hodnoty, a proto bude během doby pronájmu přitahovat nižší nájemné. Jako pronajímatel bere riziko z hlediska zbytkové hodnoty aktiv, bude cena do celkových nákladů zakázky.

u aktiv, u kterých je možné ovlivnit stav v okamžiku návratu pronajímateli, a poskytnout tak větší jistotu odhadům zbytkové hodnoty, lze tyto „náklady na riziko“ výrazně snížit. Typy aktiv, kde tomu tak je, zahrnují automobily, užitková vozidla a IT vybavení.

Pokud je pravděpodobné, že aktivum bude mít delší životnost v rámci podnikání, pak se úvahy o jeho zbytkové hodnotě stanou méně kritickými, protože to bude pravděpodobně mnohem menší část jeho původní hodnoty. To může znamenat, že nájemce je rád, aby toto riziko in-house, spíše než platit poplatek Pronajímateli za to. Zde je finanční leasing jasnější volbou.

Jako nájemné placené v rámci finančního leasingu platit všechny, nebo většinu, hlavního města, je často možné uspořádat sekundární dobu pronájmu, a zachovat užívání majetku, za mnohem nižší náklady.

Účtování finančního a operativního leasingu

léčba dvěma různými typy leasingu závisí na tom, které účetní standardy organizace dodržuje.

Pro organizace, které zprávy Mezinárodních Standardů pro Finanční Výkaznictví (IFRS), zavedení IFRS16 od 1. ledna 2019 znamená, že oba operativního leasingu a finančního leasingu musí být zohledněny ve společnosti rozvahy a výkazu zisku a ztráty. Před tím byly operativní leasingy považovány za „podrozvahové“ položky.

většina malých a středních podniků se v současné době hlásí k obecně uznávaným účetním zásadám Spojeného království (UK GAAP). Změna léčby z leasingu bude jen přes filtr na společnosti, které žádají UK GAAP-li se převod do IFRS/FRS 101 Snížena Zveřejnění Rámce, spíše než FRS 102. Očekávání od FRC je, že nejčasnější přijetí Spojeného království by mohlo být 2022/23, ale do té doby bude sledovat a sledovat mezinárodní dopad.

pro podniky, které nyní musí ve svých účtech odrážet operativní leasing, je dopad následující:

- rozvahy-nájemci budou muset prokázat své „právo užívat“ aktivum jako aktivum a svou povinnost provádět leasingové platby jako závazek.

- P&l účty-nájemci budou vykazovat odpisy aktiva i úroky z leasingového závazku. Odpisy by byly obvykle na přímém základě.

Pro podniky, které nejsou ovlivněny tyto změny, schopnost majetku fondu, zatímco jejich udržování off-rozvaha může být rozhodujícím faktorem při výběru mezi provozní a finanční leasing.

> můžete Si přečíst odpovědi na další financování aktiv, často kladené otázky zde,

Roční Investiční Příspěvky

Mnoho organizací se snaží maximalizovat corporation daňové výhody využít své Roční Příspěvky na Investice (AIA) při pořízení nového majetku. Tyto příspěvky poskytují organizacím okamžitou daňovou úlevu na 100% nákladů na nově nabyté aktivum. Od 1. ledna 2019 se příspěvek zvýšil na £1m ročně.

Aby však bylo možné získat tuto úlevu, musí být aktiva „zakoupena“ a nikoli „pronajata“. To znamená, že aktiva financovaná prostřednictvím operativního i finančního leasingu nejsou způsobilá pro AIAs, ale aktiva získaná pomocí metod financování, jako je nákup smlouvy a nákup pronájmu, jsou.

Chcete-li se dozvědět více o ročních investičních povolenkách, klikněte zde.

Shrnutí

klasifikaci leasingu jako finančního leasingu nebo operativního leasingu, vychází-li rizika a odměny z vlastnictví přechází na nájemce. To může být subjektivní a je důležité, aby byla leasingová smlouva pečlivě přezkoumána.